Indirekte Schweizer Immobilienanlagen im Mai 2025

Nach einem herausragenden Jahr in 2024 halten sich kotierte Immobilienanlagen auch in 2025 positiv – im Falle der kotierten Immobilienaktien gar ausserordentlich gut. Wir geben einen kurzen Überblick über die Ergebnisse und die Entwicklung der Immobilienfonds und Anlagestiftungen.

Indirekte Schweizer Immobilienanlagen im Februar 2025

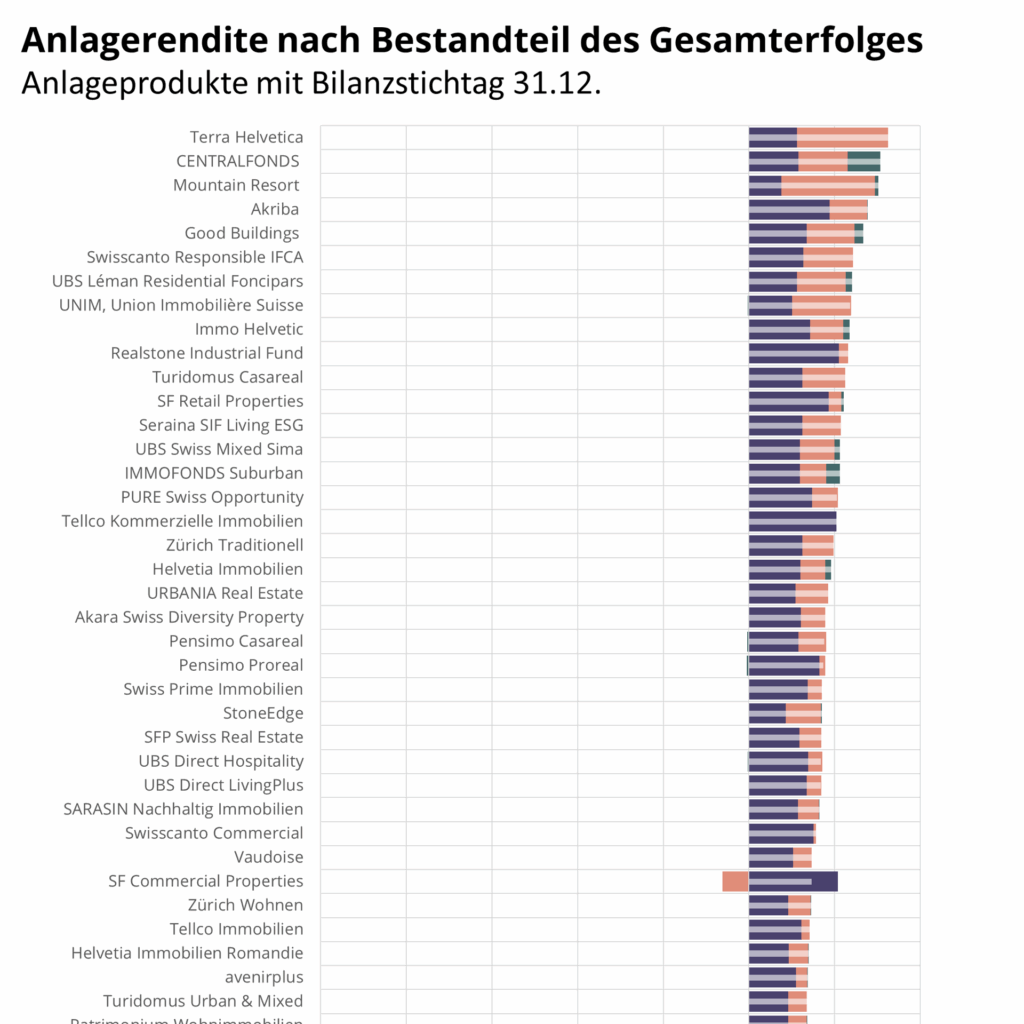

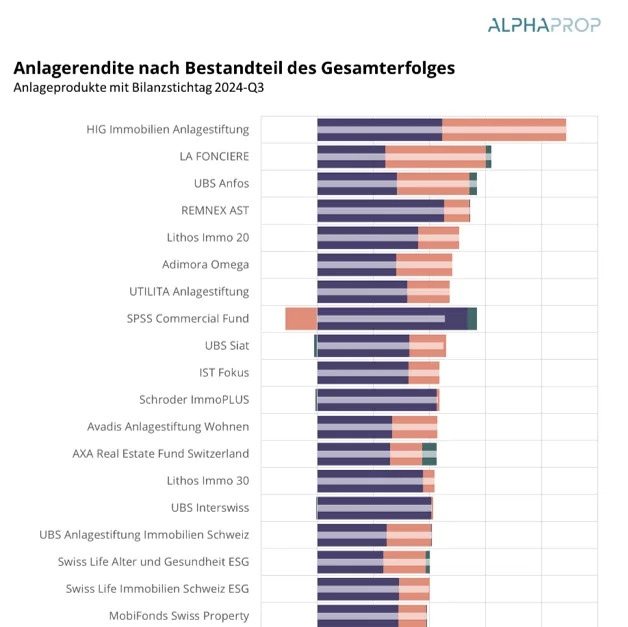

Mit der Publikation des Jahresberichtes von Swiss Prime Site ist bereits ein erstes Resultat per 31.12.2024 bekannt. Gleichzeitig sind für alle Anlageprodukte, die im Herbst 2024 das Geschäftsjahr beendet haben, die Zahlen verfügbar. Wir geben einen kurzen Überblick über die Ergebnisse und die Entwicklung der Immobilienfonds und Anlagestiftungen.

ESG Reporting: von Datenflut zu Insights

Das Nachhaltigkeitsteam von Wincasa kümmert sich um die Erfassung und Aufbereitung von Daten für das ESG-Reporting ihrer Kunden. Dabei werden sie von Novalytica in der Automatisierung der Datenflüsse unterstützt. Im Interview erläutert Niklas Naehrig, welche Herausforderungen es dabei gibt und welche zukünftigen Trends er sieht.

Transaktionsmarkt und Mietregulierung in Basel-Stadt

Wie hat sich der Transaktionsmarkt in Basel-Stadt seit Inkrafttreten des Wohnraumfördergesetzes verändert? In der Marktstudie hat H&B mit Unterstützung von Alphaprop Daten aus dem Transaktionsmarkt analysiert.

Alphaprop an der IMMO25

Vom 15.-16. Januar fand die diesjährige Schweizer Immobilienmesse IMMO25 statt. Alphaprop war am Stand der Muttergesellschaft Novalytica vertreten und hatte so die Gelegenheit, den über 5’000 Besuchern die vielfältige Palette an Datenprodukte und -dienstleistungen näherzubringen. Ein Fokus wurde dieses Jahr auf das Thema ESG Reporting gesetzt

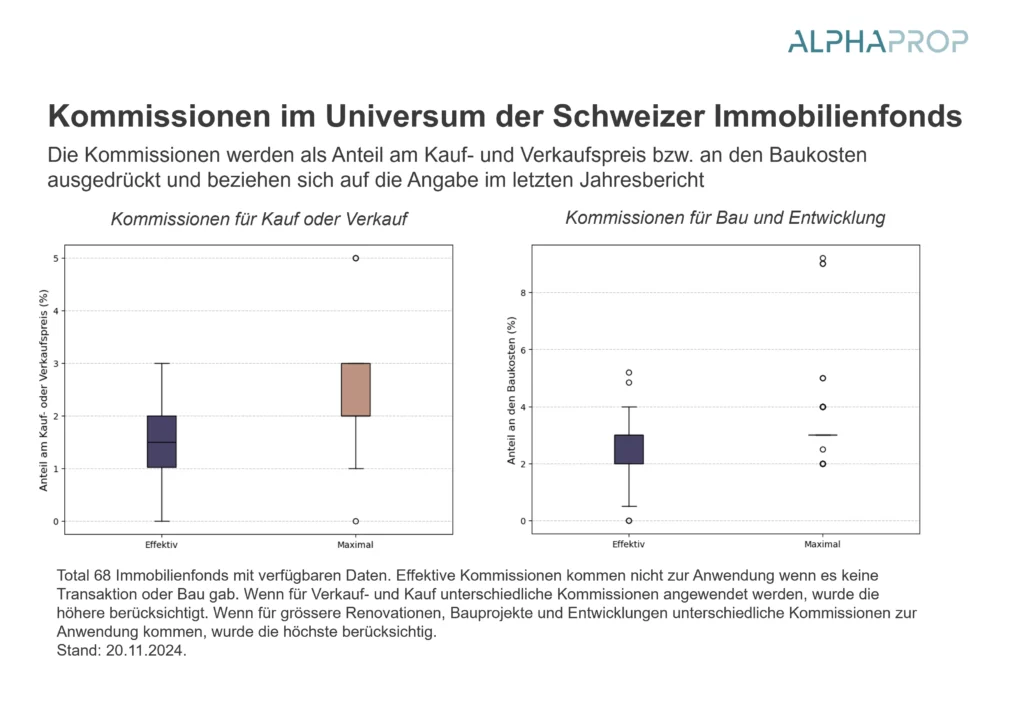

Kommissionen bei Schweizer Immobilienfonds

Die Kosten von Immobilienfonds werden typischerweise über die Total Expense Ratio (TER) verglichen. Zusätzlich gibt es weitere Kommissionen, die nicht in der TER berücksichtigt sind. Unsere Kurzanalyse vergleicht die Kauf- und Verkaufskommissionen und die Bau- und Entwicklungskommissionen der Immobilienfonds gemäss dem letzten Jahresbericht.

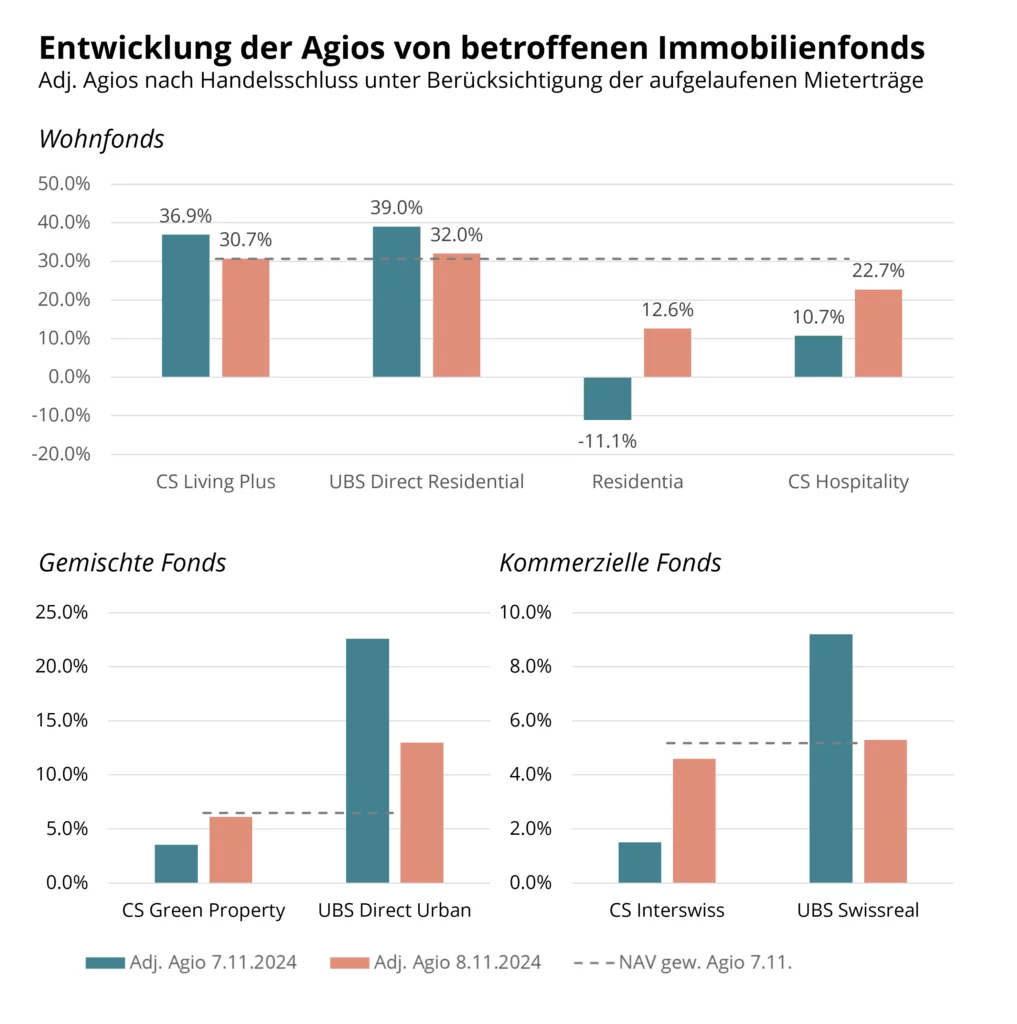

UBS Fonds Zusammenlegung

Der vergangene Freitag dürfte als einer der interessantesten Handelstage in die Geschichte der kotierten Schweizer Immobilienfonds eingehen. Während der Gesamtindex SWIIT um 0,35 % zurückging, gab es erhebliche Verschiebungen zwischen den Fonds. Im Zuge der Übernahme der Credit Suisse durch die UBS wurde eine Zusammenlegung von Immobilienfonds erwartet. Die Marktreaktion zeigt jedoch, dass es durchaus Überraschungen gab.

Alphaprop gewinnt den Real Estate Award 2024!

Der Real Estate Award zeichnet seit 2019 “herausragende Leistungen in der Immobilien- und Baubranche” aus. In diesem Jahr wurde Novalytica in der Kategorie “Digital” für die innovative ESG Applikation co2lect mit diesem prestigeträchtigen Preis ausgezeichnet.

Release Alphaprop 1.10 – neu mit Halbjahresberichten

In der neuen Alphaprop-Version wurden Werte aus den Halbjahresberichten der Produkte integriert. Zudem erhalten die User neu eine Übersicht über die Gebühren der Produkte gemäss der letzten Jahresberichte.

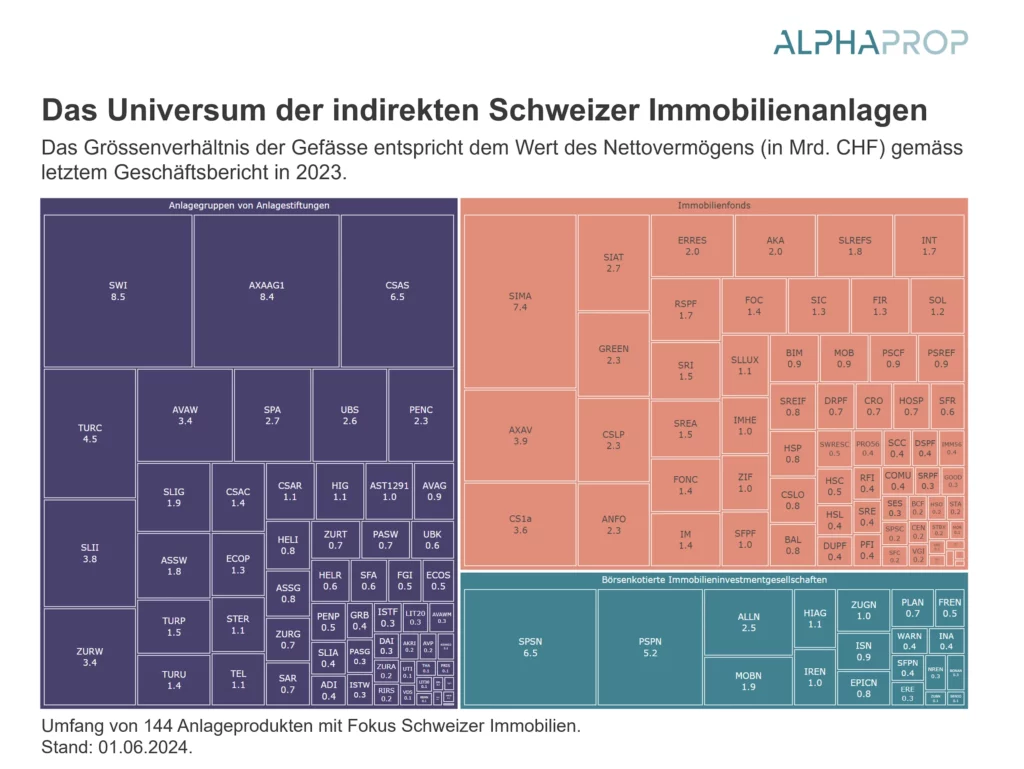

Universum indirekte Immobilienanlagen 2024

Die Summe des Nettovermögens von Anlageprodukten mit Fokus Immobilien Schweiz lag gemäss den Geschäftsberichten im Jahr 2023 bei CHF 165 Mrd. Das Universum setzt sich aus über 140 Anlageprodukten zusammen.