Indirekte Schweizer Immobilienanlagen im Mai 2025: Die positive Stimmung hält an

27.05.2025 | Dr. Thomas Spycher

Zusammenfassung

- Starkes laufendes Jahr: Kotierte Schweizer Immobilienanlagen behaupten sich 2025 auf hohem Niveau; die SWIIT-Fonds liegen per 26. Mai 2025 YTD +4 %, KGAST +1.3 % und Immobilienaktien schiessen besonders kräftig in die Höhe.

- Renditen erholen sich: Gesunkene Zinsen hieven die durchschnittliche Anlagerendite 2024 auf 3.24 %; Wohnobjekte wurden um 1.8 % (Region Zürich +3 %) aufgewertet, und Like-for-Like-Mieterträge stiegen dank Referenzzinserhöhungen und niedriger Leerstände deutlich.

- Ambitionierte Bewertungen, positiver Ausblick: SWIIT-Fonds notieren mit Aufschlägen von 36%; ob das Niveau hält, hängt von der weiteren SNB-Zinspolitik ab. Die Nachfrage bleibt hoch – 2025 wurden bereits >2 Mrd. CHF frisches Kapital für Immobilienfonds und -anlagestiftungen eingesammelt.

Nach einem herausragenden Jahr 2024 halten sich kotierte Immobilienanlagen auch in 2025 positiv – im Falle der kotierten Immobilienaktien gar ausserordentlich gut. In Zeiten von erhöhter geopolitischer Unsicherheit und verstärkten Handelshemmnissen halten sich stabile Sachwerte gut: Neben Gold und dem Schweizer Franken gilt das auch für Schweizer Immobilienanlagen. Immobilienaktien, die auch für ausländische Investoren ohne Restriktionen investierbar sind, setzten gar zum Höhenflug an.

Die kotierten Fonds des SWIIT liegen YTD bei 4% im Plus (26.05.2025). Der NAV gehandelte KGAST hatte bis Ende April eine YTD Performance von 1.26%. Die kotierten Aktien im REAL haben YTD einen Höhenflug von 17.7% hingelegt.

Diskontierungssätze bereits wieder unverändert

Über das Geschäftsjahr 2024 (1. Januar – 31. Dezember 2024) hat die Schweizerische Nationalbank (SNB) den Leitzins von 1.75 % auf 0.5 % gesenkt. Die Rendite der 10-jährigen Eidgenossen sank im selben Zeitraum von 65 Basispunkten auf 31.7 Basispunkte. Dies zeigt, dass sich das Zinsumfeld im Jahr 2024 – nach dem markanten Anstieg im Jahr 2022 – wieder deutlich entspannt hat.

Entsprechend hat sich auch das Umfeld für Immobilien verbessert. Der mediane reale Diskontierungssatz aller Portfolios mit Abschluss im vierten Quartal 2024 blieb im Vergleich zum Vorquartal unverändert. Zuvor hatten die Medianveränderungen in den Abschlüssen der Vorquartale leicht positive Tendenzen gezeigt. Insgesamt fiel die Anpassung der Diskontierungssätze nach der Phase negativer Zinsen und der starken Zinserhöhung im Jahr 2022 jedoch sehr moderat aus.

Spannend wird zu beobachten sein, ob die Diskontierungssätze künftig gar wieder sinken – auch wenn der Spielraum für Senkungen und die damit verbundenen Aufwertungen in vielen Portfolios begrenzt sein dürfte.

Anlagerenditen klar positiv

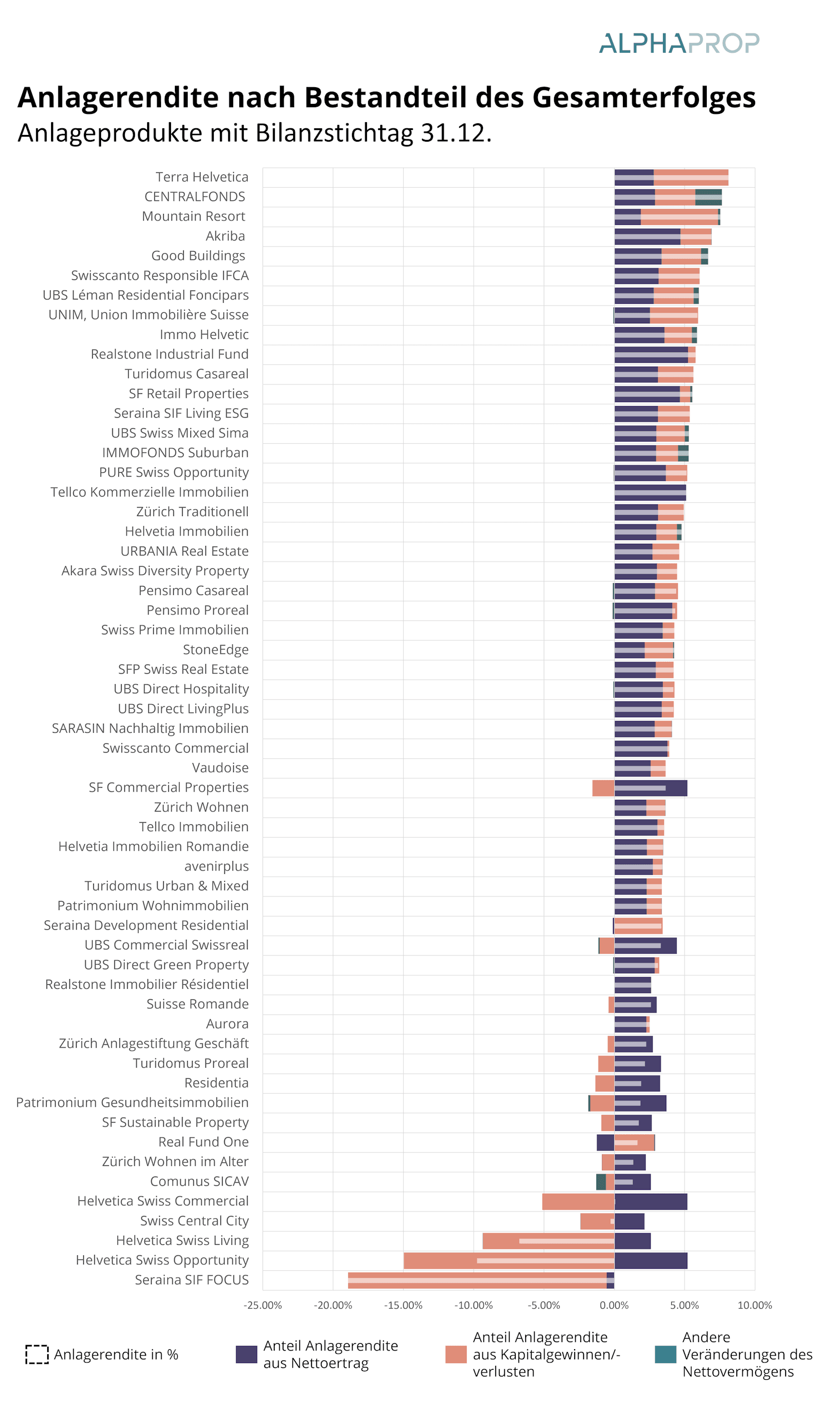

Nach den deutlich tieferen Anlagerenditen im Jahr 2023 bewegen sich die Renditen im Jahr 2024 dank gesunkener Zinsen bei der Mehrheit der Anlageprodukte mit Abschluss per Ende 2024 wieder klar im positiven Bereich. Fonds und Anlagestiftungen mit Bilanzstichtag 31. Dezember erzielten im Durchschnitt eine Anlagerendite von 3.24 %. Die Bandbreite war breit, mit Werten zwischen –18.9 % und beachtlichen +8.1 %.

Die Anlagerendite gemäss Erfolgsrechnung je Anteil unterteilen wir in drei Komponenten: den operativen Ertrag (Nettoertrag), Kapitalgewinne/-verluste sowie weitere Veränderungen, die beispielsweise aus dem Handel mit Anteilen resultieren. Nur vereinzelt kam es noch zu signifikanten Bewertungskorrekturen. Im Median lag die Anlagerendite aus Kapitalerträgen bei 1.06 %, während die durchschnittliche Rendite aus dem operativen Betrieb bei rund 3 % lag.

Auf Liegenschaftsebene zeigt sich, dass Wohnobjekte in Portfolios mit Bilanzstichtag Ende 2024 – unter Berücksichtigung der Gestehungskosten – im Jahr 2024 marktwertgewichtet um 1.8 % aufgewertet wurden. Kommerzielle Objekte verzeichneten hingegen einen leichten Rückgang von -0.2 %. Auffällig ist die starke Entwicklung von Wohnobjekten in der Grossregion Zürich, die eine Aufwertung von 3 % erzielten.

Auch die Mieteinnahmen konnten Like-for-Like – also im Vergleich eines Objekts zum Vorjahr ohne wesentliche Veränderungen bei den Gestehungskosten – klar gesteigert werden, was der Positionierung der Immobilie als «Real Asset» gerecht wird. Bei Wohnliegenschaften lag die mediane Veränderung für Objekte in Portfolios mit Abschluss per Ende 2024 bei über 2.5 %. Dies ist auf Referenzzinsanpassungen sowie die sehr tiefen Leerstände in Zentrumslagen zurückzuführen, wo viele Anlagegefässe aktiv sind.

Ausblick bleibt positiv bei ambitionierten Bewertungen

Die Immobilienfonds im SWIIT sind mit Agios von über 36 % bereits ambitioniert bewertet. Bei einem 10-jährigen CHF-Swap-Satz von 0.39 % (Stand: 26.05.2025) entspricht dies im langjährigen Schnitt einem tendenziell erhöhten Wert. Letztlich wird die Entwicklung der Zinserwartungen bzw. die weitere Zinspolitik der SNB darüber entscheiden, ob dieses Niveau nachhaltig bleibt. Trotz zusätzlicher Handelshemmnisse in der Welt bleibt die Schweiz von Inflation weitgehend verschont.

Entsprechend ist auch der Appetit für Immobilieninvestitionen – direkt und indirekt über Anlagegefässe – weiterhin hoch. Bereits wurden bei Fonds und Anlagestiftungen über 2 Mrd. CHF gezeichnet, und weitere Milliarden werden gesucht. Das positive Momentum setzt sich fort.

Kontakt

Möchten Sie mehr zu Alphaprop und seinem Datenuniversum erfahren? Kontaktieren Sie uns für ein kostenloses Demo-Login oder eine unverbindliche Produkt-Präsentation: