UBS Fonds Zusammenlegung: Ein kleines Erdbeben in der Welt der kotierten Immobilienfonds

10.11.24 | Dr. Thomas Spycher

Zusammenfassung

- Seit der Übernahme der Credit Suisse verwaltet die UBS 14 Immobilienfonds. Diese sollen auf 9 reduziert werden.

- Abgesehen von einer Ausnahme verbleiben ausschliesslich Fonds mit einem Nettovermögen von über einer Milliarde Franken.

- 2025 sollen die vier börsengehandelten Schweizer Wohnimmobilienfonds fusioniert werden. Der Markt schätzt die Portfolios sehr unterschiedlich ein.

- 2025/26 sollen die beiden börsengehandelten, gemischt genutzten Schweizer Immobilienfonds fusioniert werden. Diese unterscheiden sich stark in ihrer Grösse.

- 2026/27 sollen die beiden börsengehandelten, kommerziellen Schweizer Immobilienfonds mit direktem Grundbesitz fusioniert werden. Beide Fonds weisen eine ähnliche Ausrichtung in der Nutzung auf.

- Unter der Annahme, dass sich die Bewertungen bis zur Fusion nicht wesentlich verändern, sollten sich die Agios in einem effizienten Markt angleichen. Dieser Prozess hat bereits begonnen.

Welche Fonds bleiben (vorerst) unverändert?

Die grossen gemischten Fonds SIMA und SIAT mit indirektem Grundbesitz, der Wohnfonds UBS Anfos mit indirektem Grundbesitz, der Wohnfonds UBS Foncipars mit Fokus Westschweiz (indirekter Grundbesitz), der für steuerbefreite Anleger zum NAV-gehandelte Fonds CS1a Immo PK und der kommerzielle CS LogisticsPlus mit indirektem Grundbesitz bleiben unverändert. Abgesehen vom CS LogisticsPlus, der aufgrund des direkten Grundbesitzes wohl nicht ohne Weiteres mit den kommerziellen Fonds Interswiss und Swissreal zusammengeführt werden kann, verbleiben ausschliesslich Fonds mit einem Nettovermögen von deutlich über einer Milliarde Franken.

Welche Fonds werden verbunden?

Als erstes werden die vier börsengehandelten Schweizer Wohnimmobilienfonds mit direktem Grundbesitz fusioniert. Im Jahr danach sollen die beiden börsengehandelten gemischt genutzten Schweizer Immobilienfonds mit direkten Grundbesitz, und schlussendlich die beiden börsengehandelten kommerziellen Fonds mit indirektem Grundbesitz gemerged werden.

2025: Fusion der vier börsengehandelten Schweizer Wohnimmobilienfonds mit direktem Grundbesitz (CS REF LivingPlus, UBS Direct Residential, Residentia und CS REF Hospitality)

Vier Fonds mit direktem Grundbesitz und Wohnfokus werden zusammengelegt. Die Fonds LivingPlus (61 % des Nettovermögens) und Direct Residential (18 %) sind Wohnfonds mit einem breit diversifizierten Portfolio in der ganzen Schweiz. Der Fonds CS Hospitality durchlief in den Jahren vor und während der Pandemie turbulente Zeiten, konnte sich jedoch in den letzten zwei Jahren stabilisieren. Neben dem namensgebenden Segment der Hotellerie erzielt er auch Mieterträge aus anderen kommerziellen Nutzungen sowie aus Wohnnutzungen (30 %). Residentia wurde 2021 von der UBS übernommen und hat einen regionalen Fokus auf das Tessin.

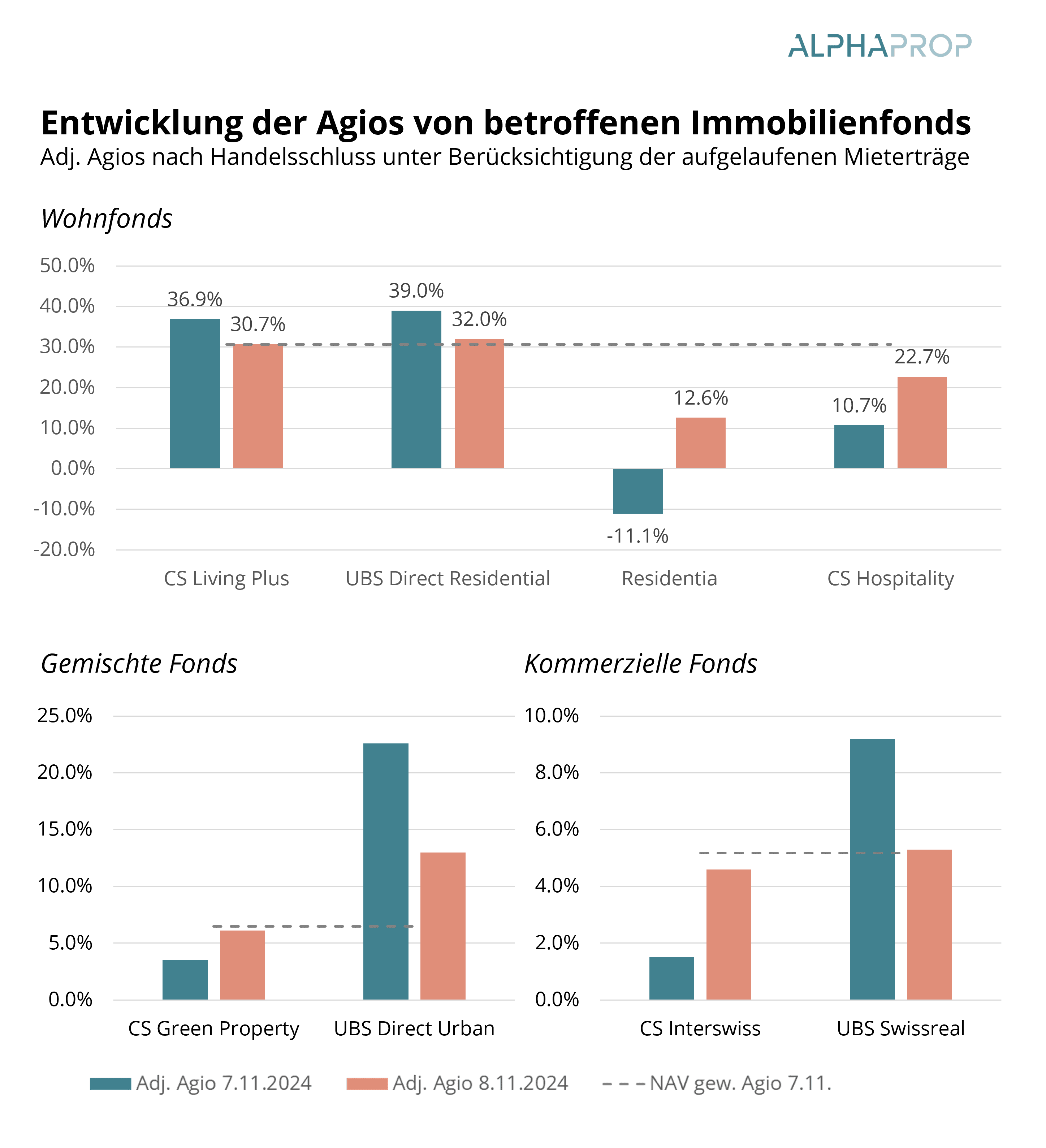

Residentia und CS Hospitality erzielten in den letzten Jahren, mit Ausnahme von Hospitality im Jahr 2022, im Vergleich zu den beiden Wohnfonds klar tiefere Anlagerenditen. Beide Fonds lagen unter der kritischen Schwelle von 1 Milliarde Franken Nettovermögen und hätten mit ihrem Profil wohl nur schwer neues Kapital anziehen können. Die Agios per Stichtag 7. November 2024 machen deutlich, wie unterschiedlich der Markt die Portfolios einschätzt. Besonders für Investoren, die sich kürzlich mit über 70 Millionen Franken an der Kapitalerhöhung des UBS Direct Residential beteiligt haben, dürfte die aktuelle Entwicklung wenig erfreulich sein.

2025/26: Fusion der beiden börsengehandelten gemischt genutzten Schweizer Immobilienfonds mit direktem Grundbesitz (CS REF Green Property und UBS Direct Urban)

Die beiden gemischten Fonds mit direktem Grundbesitz unterscheiden sich stark in ihrer Grösse, halten jedoch beide ein gemischtes Portfolio – Green Property konzentriert sich neben Wohnimmobilien vor allem auf Büroflächen, während Direct Urban neben Wohnflächen einen starken Fokus auf Einzelhandelsflächen hat. Beide Fonds weisen zudem ein geografisches Übergewicht im Raum Zürich auf (über 40 % des Portfolios). In Bezug auf die Anlagerenditen zeigten sich die Fonds ebenfalls vergleichbar, wobei Green Property in den fünf Jahren vor 2023 typischerweise eine rund 1 Prozentpunkt höhere Anlagerendite erzielte. Das Jahr 2023 war jedoch für beide Produkte schwierig.

Bis vergangenen Freitag bestand ein klarer Unterschied in der Bewertung: Während Green Property nach Jahren des Wachstums ab 2022 meist nahe dem Nettoinventarwert (NAV) gehandelt wurde, wurde Direct Urban mit einem deutlichen Aufschlag gehandelt.

2026/27: Fusion der beiden börsengehandelten kommerziellen Schweizer Immobilienfonds mit indirektem Grundbesitz (UBS «Swissreal» und CS REF Interswiss).

Die Fusion der beiden kommerziellen Gefässe ist wohl die am wenigsten überraschende Neuigkeit. Beide Fonds weisen eine ähnliche Ausrichtung in der Nutzung auf und sind schweizweit aktiv. Auch hinsichtlich der Anlagerendite verlief die Entwicklung der beiden Gefässe relativ parallel.

Wie war die Reaktion und wie wird die Zusammenführung vom Markt bewertet?

Die folgende Grafik zeigt die Agios jeweils nach Handelsschluss am Donnerstag, 7. November und Freitag, 8. November. Die graue Linie markiert das nettovermögensgewichtete Agio des zusammengelegten Fonds am Donnerstag (siehe obenstehende Tabellen). Die Grafik verdeutlicht, dass bereits eine deutliche Angleichung stattgefunden hat, die jedoch vermutlich noch nicht vollständig abgeschlossen ist.

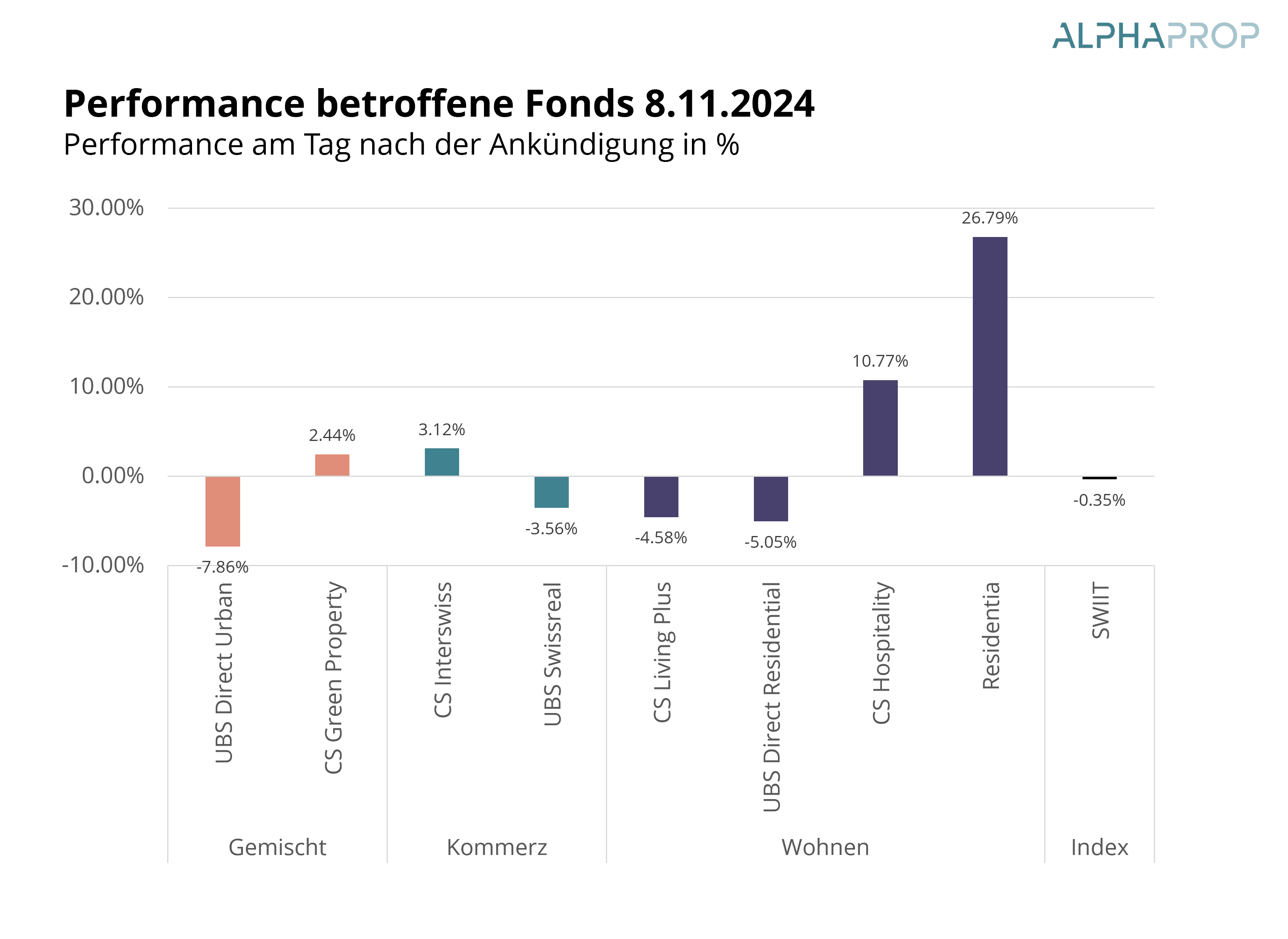

Entsprechend verlief die Tagesperformance je nach Fondsgrösse und Bewertung sehr unterschiedlich. Während der Index insgesamt nur minimal um 0,35 % nachgab, kam es aufgrund der unterschiedlichen Agios zu deutlichen Verschiebungen. Alle Fonds mit Agios über dem gewichteten Durchschnittsagio verzeichneten eine negative Performance, während Fonds mit einer tieferen Bewertung aufholen konnten. Besonders hervorzuheben ist Residentia, der mit einer rekordverdächtigen Tagesperformance von fast 27 % herausstach. Dies liegt daran, dass der Fonds im zukünftigen Wohnfonds nur ein kleines Gewicht einnimmt, aber eine grosse Abweichung beim Agio aufwies.

Die kurze Analyse fasst die Ereignisse von Ende Woche zusammen. Das weitere Vorgehen der UBS Asset Management und die Reaktion des Marktes bleibt spannend.

Fussnoten

1 Alle Berechnungen in diesem Artikel sind approximativ basierend auf den verfügbaren Daten in den Jahres- und Halbjahresberichten. Es ist möglich, dass seit der Publikation Transaktionen stattgefunden haben und sich die Zahlen entsprechend angepasst haben.

2 Siehe beispielsweise die Pressemitteilung von Procimmo zur Fusion.

Weitere Informationen

Kontakt

Möchten Sie mehr zu Alphaprop und seinem Datenuniversum erfahren? Kontaktieren Sie uns für ein kostenloses Demo-Login oder eine unverbindliche Produkt-Präsentation: