Une année 2022 mouvementée s'achève sur le marché de l'immobilier indirect

20.12.2022 | Dr. Thomas Spycher

Résumé

- Avec le retour de l’inflation et les hausses de taux d’intérêt des banques centrales, les corrections des placements immobiliers cotés sont arrivées. L’indice des fonds cotés SWIIT affiche une performance YTD de -14,69%.

- Les rendements des placements ont également été positifs pour les produits dont la date de clôture est le 30 septembre (et dont les informations sont déjà publiées), avec une moyenne de 5,74%.

- Les rendements du cash-flow étaient en moyenne de 3.7%.

- Les taux d’actualisation ont baissé de 14 points de base en moyenne.

- L’évolution du marché a en partie modifié sensiblement l’accès aux capitaux pour les produits de placement. Malgré cela, les valeurs fondamentales restent attrayantes.

2022 a été une année turbulente pour les placements immobiliers indirects. Après des années de taux d’intérêt historiquement bas, l’inflation est également revenue en Suisse et, avec elle, la réaction de la BNS. Avec l’augmentation de 50 points de base du taux directeur de la BNS le 15 décembre, la BNS a augmenté le taux directeur de 175 points de base au total (de -0,75% à 1%) en 2022, ce qui représente un changement considérable.

Correction après une évaluation très élevée fin 2021

En tant que « thermomètre » du marché immobilier, la partie cotée en bourse des placements immobiliers indirects fait l’objet d’une surveillance accrue. L’indice de rendement total des fonds immobiliers cotés SWIIT a corrigé de plus de 14% en 2022 (état au 19.12.2022). Il faut toutefois tenir compte du fait que les fonds immobiliers cotés présentaient en moyenne un agio de plus de 40% à la fin de l’année 2021. Actuellement, les agios pour le SWIIT sont d’environ 14,5% (état au 19.12). Des augmentations de capital de fonds immobiliers au T3/T4 2022 ont été annulées ou reportées et différents produits sont menacés de rachat de parts.

La performance YTD de l’indice KGAST Immo, qui réunit 42 groupes de placement négociés à la VNI, était de 4,42% à la fin novembre 2022. Cela montre clairement qu’il s’agit pour l’instant surtout d’une correction d’un marché auparavant en surchauffe, comme en témoigne la fonte des agios. Les produits de placement négociés en VNI ont été un placement stable au cours d’une année turbulente. Il existe toutefois une incertitude quant à l’évolution du tournant des taux d’intérêt et, par conséquent, aux valorisations des portefeuilles qui ont augmenté au fil des années. Cette situation s’accompagne d’une incertitude accrue quant à la demande future de surfaces commerciales. En conséquence, 13 des 41 fonds immobiliers cotés sont actuellement négociés avec un disagio. 9 d’entre eux sont majoritairement des produits à orientation commerciale.

| YTD (19.12.2022) | Depuis jan 2020 (3y) | Depuis jan 2018 (5y) | |

|---|---|---|---|

| SWIIT | -14.69% | 1.45% | 15.91% |

| KGAST Immo Index* | 4.42% | 15.98% | 27.95% |

*Performance du KGAST Immo Index Performance jusqu'à fin novembre 2022

Les fondamentaux restent solides

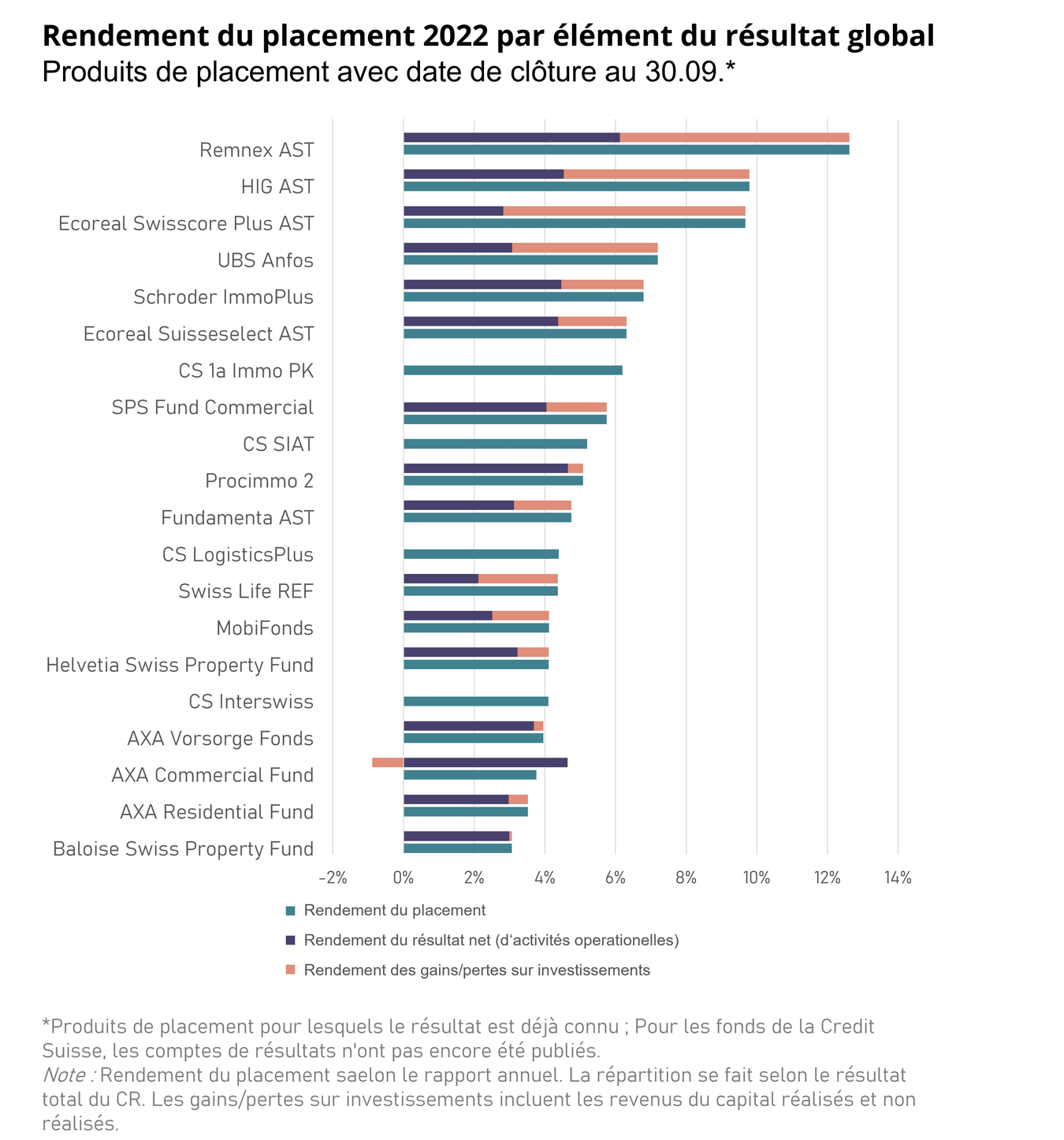

Les données fondamentales des produits de placement continuent d’évoluer de manière satisfaisante. Près de 60% des produits de placement avec date de clôture du bilan au 30.09 ont déjà publié un rapport annuel contrôlé. Le graphique suivant montre le rendement des placements réparti entre le rendement des gains/pertes sur investissements et le rendement des activités opérationnelles (rendement du cash-flow) par produit de placement. En moyenne, le rendement des placements était de 5,74% avec une dispersion entre 3,07% et 12,62%. Le rendement du cash flow des activités opérationnelles était de 3,7%.

Les informations montrent que les fondamentaux restent solides et que l’activité opérationnelle génère des revenus locatifs stables. L’indexation sur l’inflation d’une grande partie des baux commerciaux devrait aider à répercuter l’inflation et à générer des loyers nominaux plus élevés. La même chose, bien que moins prononcée, devrait suivre pour le logement : L’adaptation du taux d’intérêt de référence hypothécaire suivra très probablement l’année prochaine, ce qui augmentera les revenus locatifs nominaux d’environ 3% pour la partie des contrats de location conclus selon le taux d’intérêt de référence actuel.

Évaluations inchangées, voire en hausse

Le point d’interrogation reste derrière les valorisations. Les évaluations de portefeuille à la fin de l’exercice donnent un aperçu trimestriel de l’évolution, mais avec 3 à 4 mois de retard. Même pour les produits de placement dont la date de clôture est le T3 2022 (et dont le rapport est publié), le taux d’actualisation moyen appliqué a été abaissé de 14 points de base en médiane. Il est important de noter qu’il ne s’agit pas d’une observation « like-for-like » et que des transactions peuvent également entraîner la modification de la moyenne. Les indices publiés par la BNS pour les immeubles collectifs indiquent une stagnation ou un léger recul des prix depuis le deuxième trimestre 2022. Mais les produits de placement plus anciens en particulier devraient encore contenir une réserve d’évaluation considérable après des années de hausse des prix. Le rendement net moyen obtenu sur le portefeuille existant (rendement net / valeurs de marché du portefeuille existant) est de 2,71% pour les 16 produits de placement avec informations à la date de clôture du bilan fin septembre 2022, avec une dispersion de 1,62% – 4,02%. Cela indique en partie des différences considérables.

Le manque de liquidités comme risque

La situation sur le marché des capitaux est devenue nettement plus exigeante avec le changement de taux d’intérêt. Les augmentations de capital prévues ont été annulées ou reportées. Alors que pendant des années, les augmentations de capital étaient en majorité entièrement souscrites, depuis l’automne 2022, les volumes visés ne sont souvent plus atteints. Les produits avec un disagio ne sont plus en mesure de réaliser des augmentations de capital ou sont même concernés par des rachats. Si, dans le même temps, le financement externe est déjà épuisé, la marge de manœuvre des produits de placement se réduit considérablement. Cela signifie que les opportunités qui se présentent sur le marché ne peuvent pas être exploitées. S’il existe de grands projets de développement avec des contrats d’entreprises totales signés et des obligations (de liquidités) correspondantes, la situation peut même devenir inconfortable.

Ainsi, même si les valeurs fondamentales restent solides, il convient de garder un œil sur les produits de placement et de les analyser sur la base de données.

Sources

- Univers de données Alphaprop

- Portail de données de la BNS

Vous souhaitez en savoir plus sur Alphaprop et son univers de données ? Contactez-nous pour obtenir un login de démonstration gratuit ou une présentation du produit sans engagement : contact@alphaprop.ch.