Die Zinswende und indirekte Immobilienanlagen

Die Zinswende steht auch in der Schweiz vor der Tür – je nach Ansichtspunkt ist sie gar schon eingetreten. Über Jahre hat sich die expansive Geldpolitik primär in Asset-Preise niedergeschlagen. Nun zeigt sich in den USA und im EU-Raum eine hohe Inflation, was Massnahmen der Zentralbanken nach sich zieht. Während die kurzfristigen Zinsen – direkt beeinflusst durch den SNB-Leitzins von unveränderten -0.75% – unverändert tief sind, wurde die Zinskurve deutlich steiler.

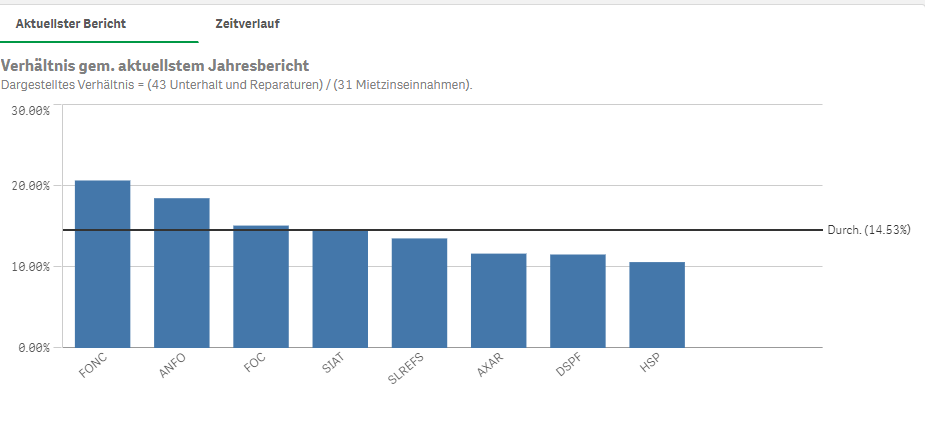

Neu bei Alphaprop: Alle Bilanz- und Erfolgsrechnungspositionen von Fonds im Detail

Neu sind alle Positionen der Erfolgsrechnungen und Bilanzen einzelner Fonds im Detail vergleichbar. Wo liegen die Nettorenditen und die durchschnittlichen Fremdkapitalkosten? Oder möchten Sie die Produkte nach deren Effizienz vergleichen?

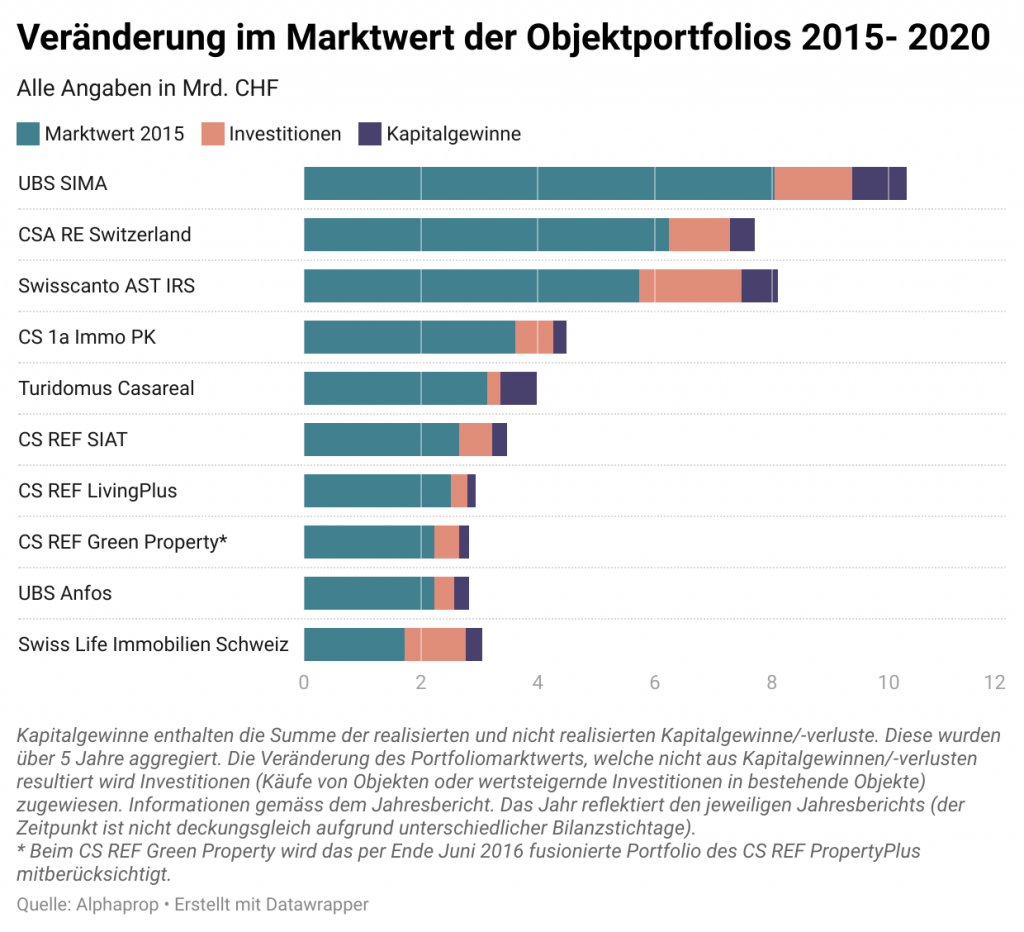

Wachstum bei indirekten Immobilienanlagen: Aufwertung vs. Neuinvestitionen

Das Universum der indirekten Immobilienanlagen mit Fokus Schweiz ist über die letzten Jahre stark gewachsen. Derzeit gibt es über 130 Anlageprodukte aufgeteilt auf Immobilienfonds, Anlagestiftungen und kotierte Immobiliengesellschaften mit einem Liegenschaftsportfolio von insgesamt über CHF 170 Mrd. Das Wachstum kann dabei aus zwei Hauptquellen stammen

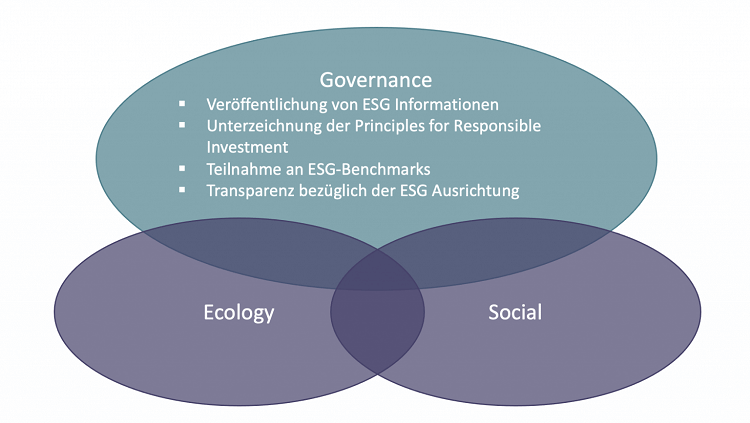

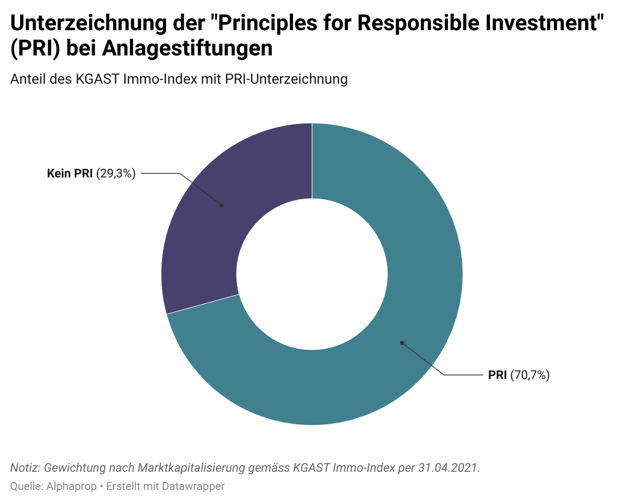

Eine ESG-Übersicht bei Immobilien-Anlagestiftungen

In dieser Analyse wurden die 37 Schweizer Immobilien-Anlagestiftungen des Immo-Index KGAST im Hinblick auf die verfügbaren Informationen zu ESG untersucht. ESG wurde zu einem Kernelement der Analyse von indirekten Immobilienanlagen. 96% der Anlagegruppen des KGAST Immo-Index nehmen explizit dazu Stellung.

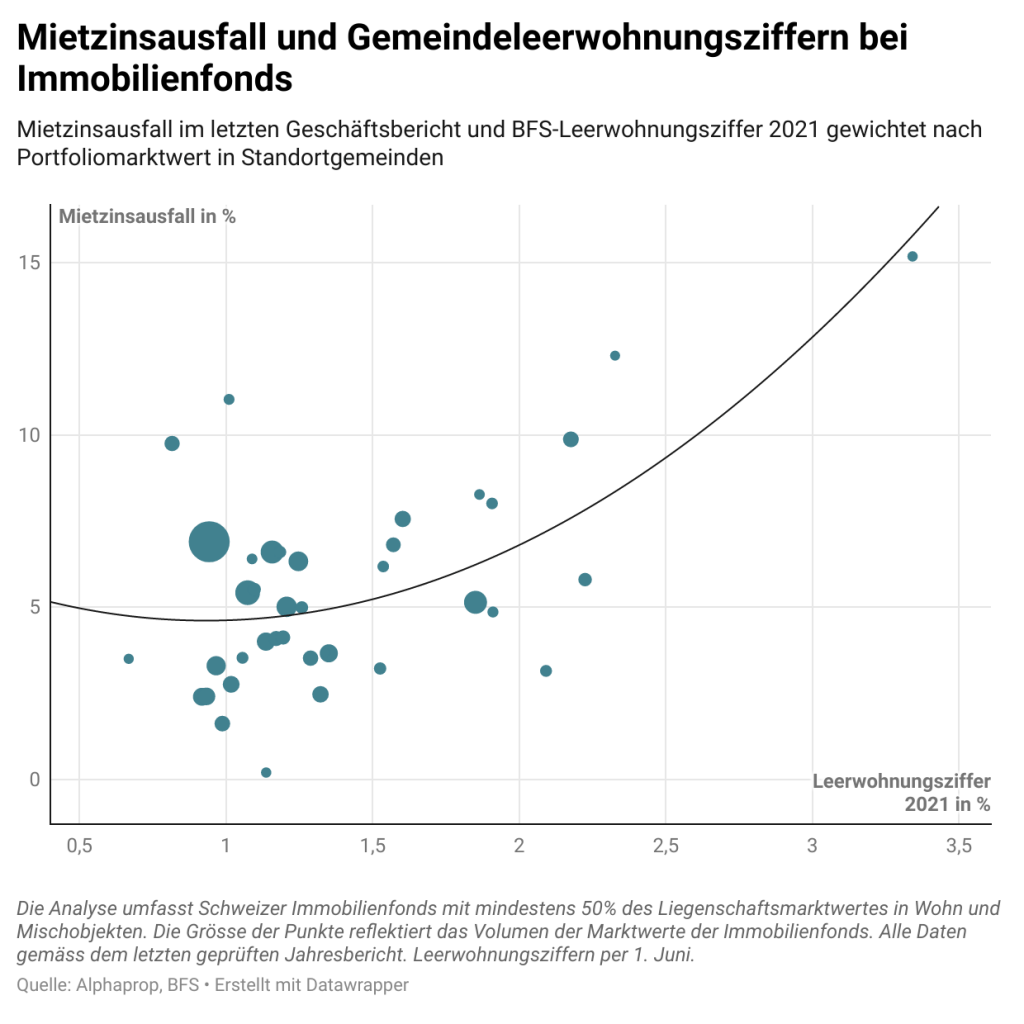

Portfolios von Immobilienfonds und die Leerwohnungsziffer

Über Kapitalerhöhungen sammeln verschiedenste Anlageprodukte im Universum der indirekten Immobilienanlagen mit Fokus Schweizer Immobilien derzeit Kapital ein. Das Interesse der Investoren ist beachtlich: Gemäss Pressemitteilungen ist die Mehrzahl der Kapitalerhöhungen gar überzeichnet und Aufgrund der hohen Agios der kotierten Produkte werden auch die bestehenden Investoren über Bezugsrechte mit extra-Performance belohnt.

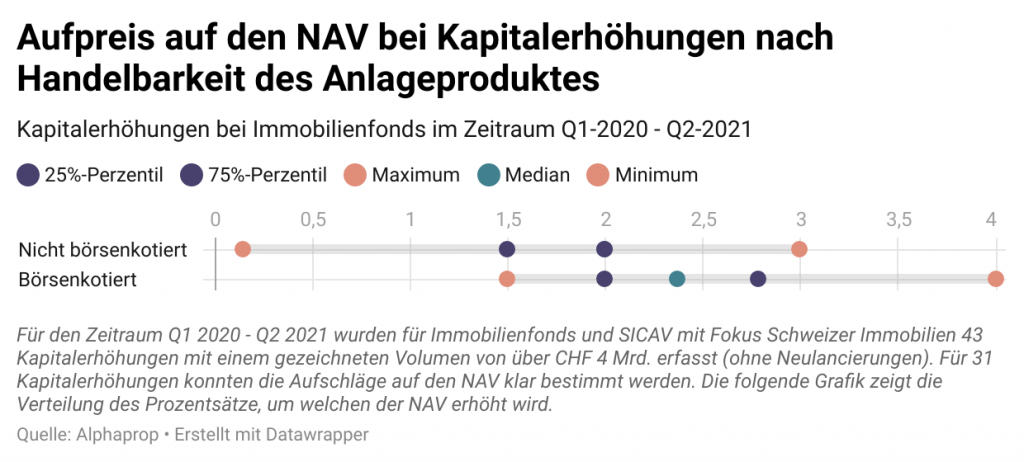

Immobilienfonds: Kommissionen bei Kapitalerhöhungen

Über Kapitalerhöhungen sammeln verschiedenste Anlageprodukte im Universum der indirekten Immobilienanlagen mit Fokus Schweizer Immobilien derzeit Kapital ein. Das Interesse der Investoren ist beachtlich: Gemäss Pressemitteilungen ist die Mehrzahl der Kapitalerhöhungen gar überzeichnet und Aufgrund der hohen Agios der kotierten Produkte werden auch die bestehenden Investoren über Bezugsrechte mit extra-Performance belohnt.

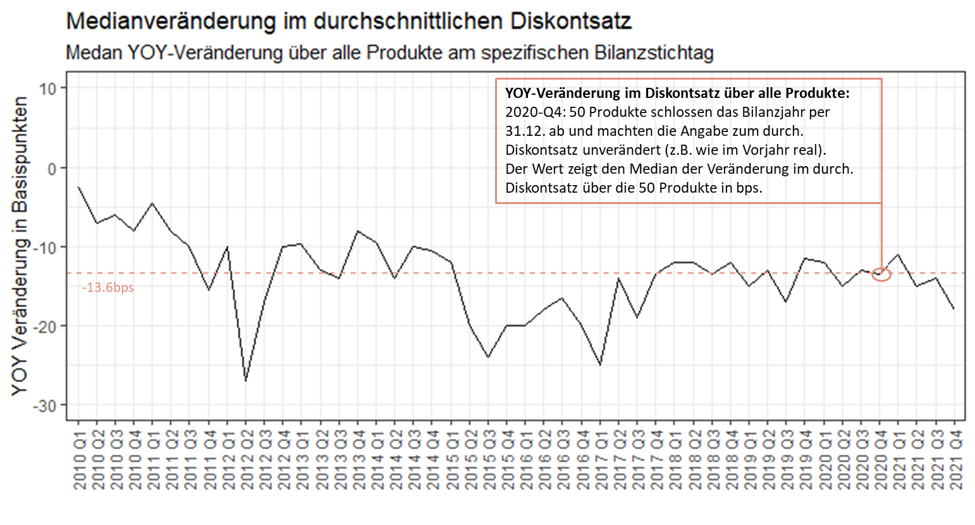

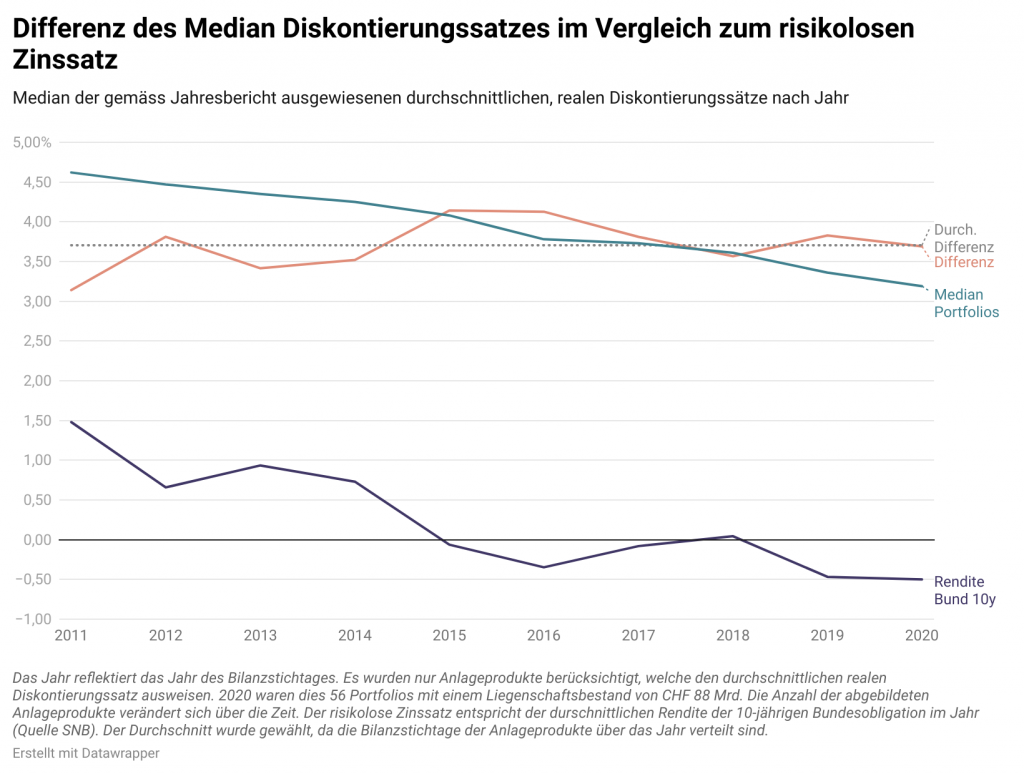

Diskontierungssätze bei indirekten Immobilienanlagen

Die Diskontierungssätze, oft als “Krux der Immobilienbewertung” beschrieben, sind in den letzten Jahren stark gesunken. Dies hat, allgemein bekannt, bei gleichbleibenden Cash Flows die Bewertungen getrieben. Mit Fokus auf indirekte Immobilienanlagen in der Schweiz ergründen wir in dieser Kurzanalyse die Entwicklung über die letzten 10 Jahre.

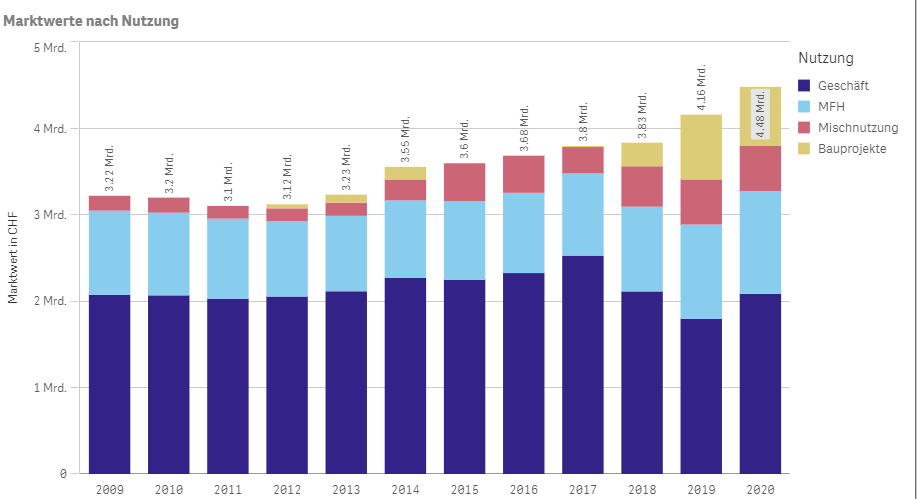

Wachstum bei Immobilienfonds und Anlagestiftungen

Der Markt für indirekte Immobilienanlagen hat in den letzten Jahre eine hohe Nachfrage verzeichnet. Neben den rekordhohen Agios bei börsennotierten Fonds äussert sich dies auch im Wachstum der Anlageklasse. Das Nettovermögen von Immobilienfonds und Immobilienanlagestiftungen mit Fokus Schweizer Immobilien stieg von 2015 bis 2020 um über CHF 36 Mrd. oder rund 55%.

Der Credit Suisse 1a Immo PK geht an die Börse: Eine Kurzanalyse

Der CS1a Immo PK Fonds wird voraussichtlich im zweiten Quartal 2022 an der SIX kotiert. Dies hat die Credit Suisse-Fondsleitung am 17.06.2021 kommuniziert. Mit einem Nettovermögen von über CHF 3.5 Mrd. gehört das Anlageprodukt zu den grossen Gefässen im Universum für indirekte Schweizer Immobilienanlagen.

ESG-Benchmarks bei Schweizer Immobilienanlagestiftungen

Das Thema Nachhaltigkeit hat in den letzten Jahren für private und institutionelle Investoren sehr stark an Bedeutung gewonnen. Die kürzlich publizierte Swiss Sustainable Investment Market Study 2021 zeigt, dass in 2020 bereits 52% des Schweizer Fondsmarktes Nachhaltigkeit im Investitionsprozess berücksichtigen