L'univers des placements immobiliers indirects en 2022

12.06.2023 | Lucas Hemmi, Dr. Thomas Spycher

Résumé

- Selon les rapports de gestion, la somme des actifs nets des produits de placement axés sur l’immobilier en Suisse s’élevait à 160 milliards de CHF en 2022. L’univers se compose de plus de 140 produits de placement.

- Les 20 plus grands produits de placement représentent près de la moitié de la fortune nette.

- Par rapport à 2021, la croissance a été de 14,4 milliards de CHF, soit +9,8%, près de la moitié de l’augmentation ayant été réalisée par des groupes de placement de fondations de placement.

Fortune nette de plus de 160 milliards de CHF

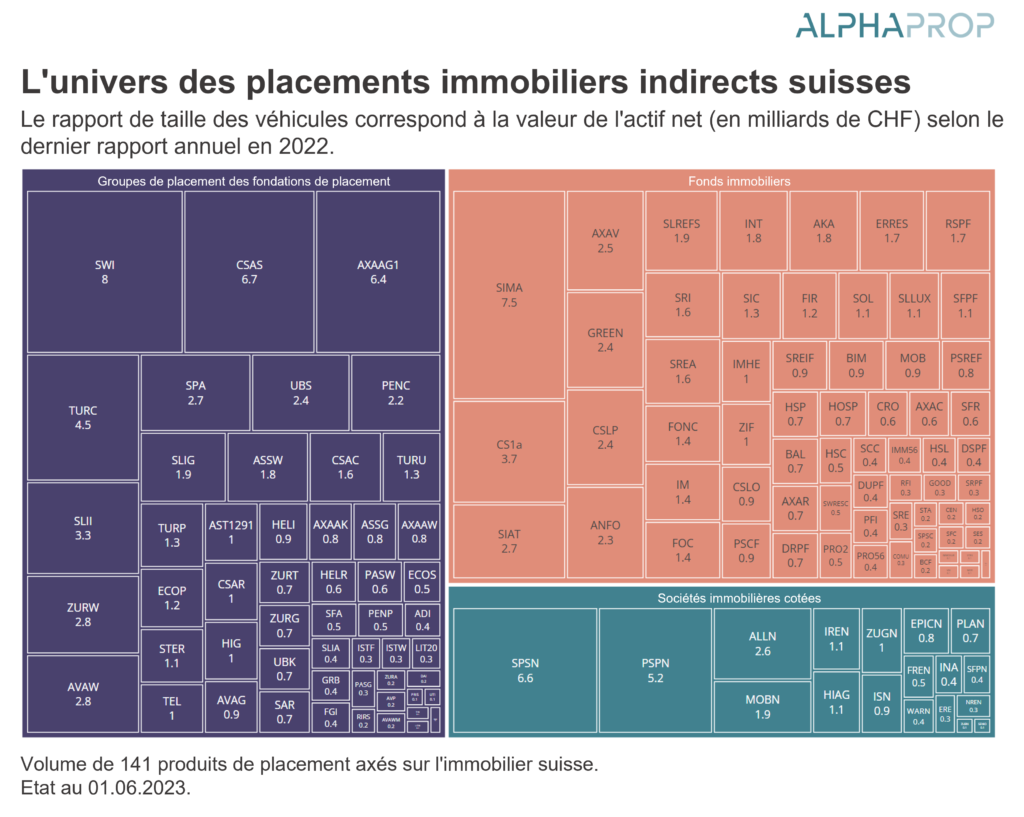

L’univers des placements immobiliers indirects suisses est en constante augmentation. Le graphique suivant visualise la répartition de la fortune nette par produit de placement et forme juridique pour les rapports annuels 20221 et représente ainsi le capital propre des groupes de placement des fondations de placement, des fonds immobiliers et des sociétés immobilières cotées. La fortune nette de 141 produits de placement dans l’univers des placements immobiliers indirects axés sur la Suisse a atteint plus de 160 milliards de CHF en 2022, avec une croissance de 14,4 milliards par rapport aux valeurs de 2021. Le marché reste dominé par le volume d’un petit nombre de produits. Les 10 plus grands produits de placement (6 groupes de placement, 2 fonds, 2 sociétés immobilières) ont une fortune nette de CHF 55 milliards, ce qui représente plus de 34% de la valeur totale. Les 20 premiers représentent près de 50% de la fortune nette du marché. Cela explique l’écart entre la valeur moyenne et la valeur médiane de l’actif net, qui sont respectivement de 1,1 milliard et 0,69 milliard.

44% de la fortune nette reviennent aux fondations de placement, 41% aux fonds immobiliers et 15,3% aux sociétés immobilières cotées.

Les fondations de placement avec la plus forte croissance

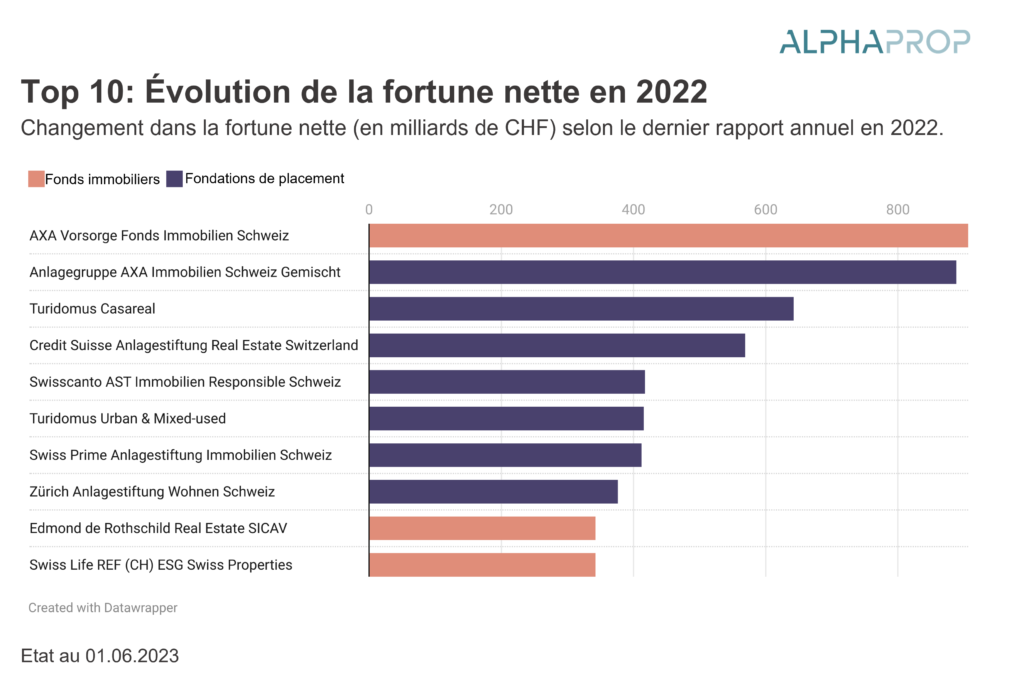

Outre l’évolution globale, l’évolution par forme juridique et de certains produits de placement est particulièrement intéressante. Le marché s’est retourné en 2022 et le volume des augmentations de capital a nettement diminué par rapport à l’année précédente, en particulier pour les fonds immobiliers. Les fondations de placement affichent la plus forte croissance avec + 7,1 milliards de CHF de fortune nette. La fortune nette des fonds immobiliers a augmenté au total de + CHF 6 milliards.

Le graphique suivant montre les produits de placement qui ont connu la plus forte croissance. Outre les fonds individuels avec des augmentations de capital, il s’agit en premier lieu de groupes de placement qui ont émis de nouvelles parts. En outre, une partie des groupes de placement thésaurise les revenus, ce qui entraîne automatiquement une augmentation de la fortune nette.

5 produits de placement ont connu une baisse de la fortune nette/des capitaux propres par rapport à l’année précédente. Quatre produits ont subi de légères pertes en capital. Seul un groupe de placement a connu des rachats importants (120 millions), ce qui a réduit le volume des actifs nets malgré la thésaurisation des revenus et les gains en capital non réalisés.

En résumé, 2022 a été une année réussie pour les gestionnaires d’actifs, malgré le ralentissement de l’intérêt pour les placements immobiliers indirects dans le cadre du retournement des taux d’intérêt. L’univers a continué de croître, tant en termes de total que de nombre de produits de placement.

Notes de bas de page

1 Les rapports annuels contiennent différentes dates de clôture du bilan. La valeur à fin 2022 a donc tendance à être sous-estimée.

2 Il s’agit de la variation selon le rapport annuel des produits publié en 2022. Le total ne représente pas le total en 2022 ; les augmentations de capital ont donc en partie également eu lieu en 2021 (p. ex. année commerciale 30.06.2021 – 30.06.2022).

Vous souhaitez en savoir plus sur Alphaprop et son univers de données ? Contactez-nous pour obtenir un login de démonstration gratuit ou une présentation du produit sans engagement :

Formulaire de contact

(*champs obligatoires)

Articles liés