Performance des placements immobiliers indirects au T4-2022

03.05.2023 | Dr. Thomas Spycher

Des performances solides dans un environnement exigeant

- Fin avril, l’indice des fonds cotés SWIIT se situait à 1,24% YTD et les actions cotées (REAL) affichaient une hausse de 4,07%.

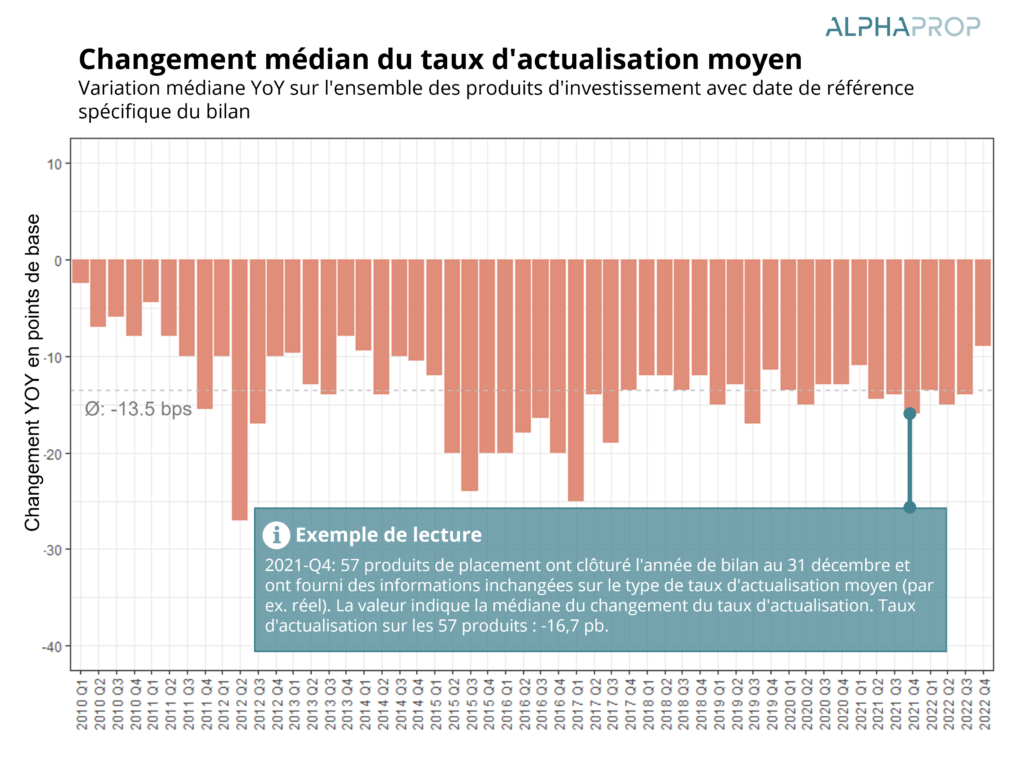

- Les taux d’actualisation réels appliqués ont encore légèrement baissé par rapport à l’année précédente.

- Après des années de rendements de placement très élevés, les valeurs pour fin 2022 sont plus basses. Sur 50 fonds et fondations de placement de groupes de placement, le rendement des placements était en moyenne de 4,09%. En tenant compte de l’inflation, le rendement réel des placements est encore de 1%.

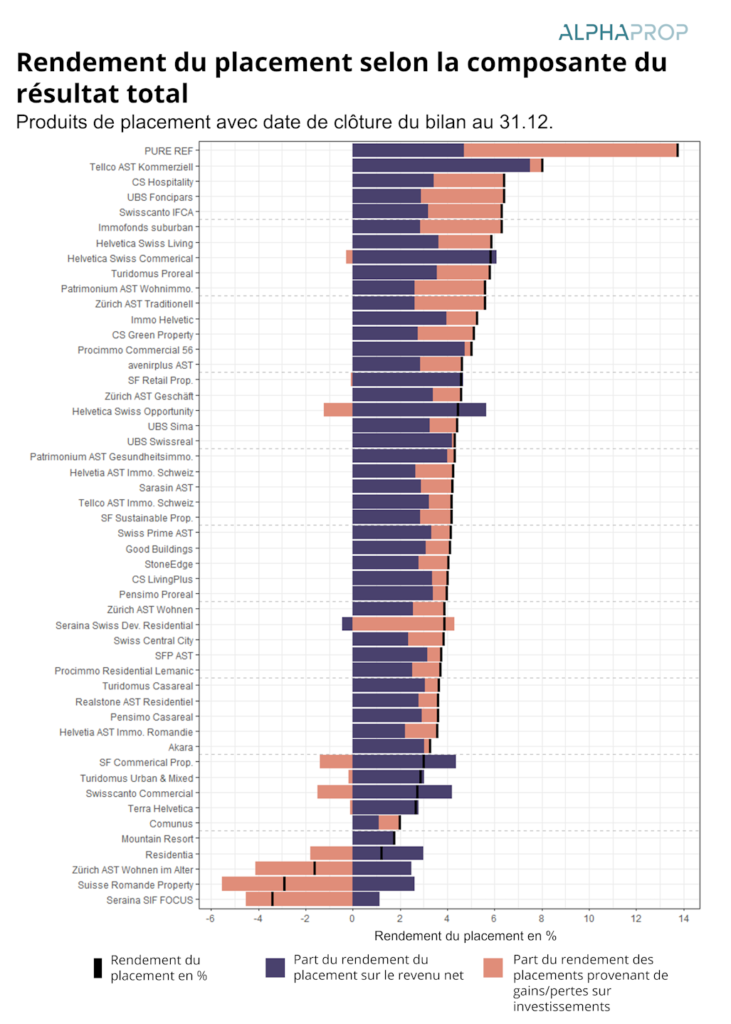

- En moyenne, le rendement des placements de 4,09% se compose de 3,22% de rendement net et de 0,87% de gains en capital réalisés et non réalisés. Une grande dispersion entre les produits se fait remarquer.

Les rapports annuels et les évaluations correspondantes étaient très attendus cette année. Une grande partie des rapports annuels des fonds, fondations de placement et sociétés immobilières qui clôturent l’année au 31 décembre ont été publiés entre-temps. Un aperçu peut donc être établi.

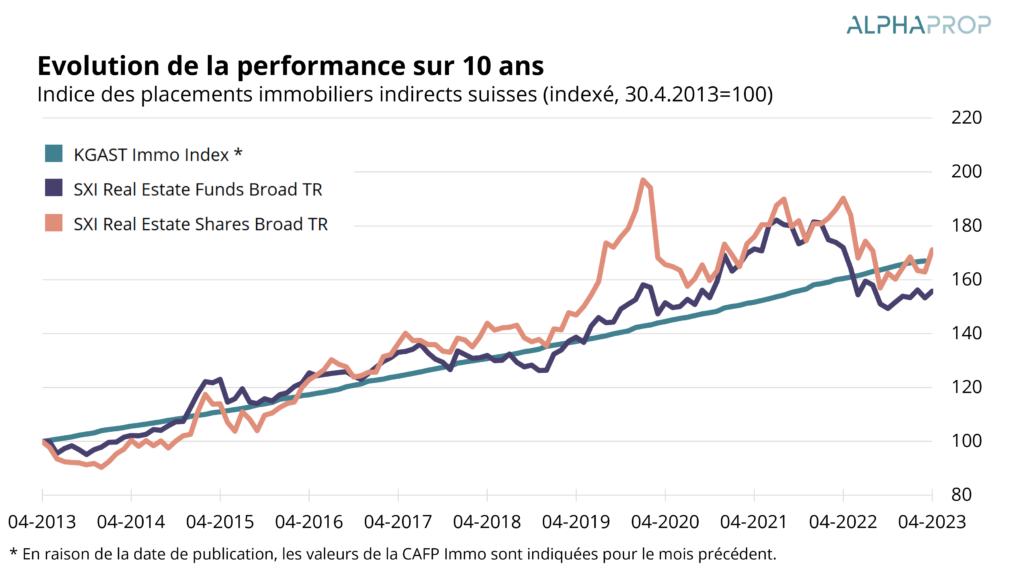

Le marché des placements immobiliers cotés a bien résisté au cours des 4 premiers mois de 2023, après de nettes baisses en 2022. A la fin du mois d’avril, l’indice des fonds cotés SWIIT est à 1,24% YTD, les actions cotées (REAL) sont en hausse de 4,07%. En comparaison sur 10 ans, la performance des fonds cotés est inférieure à celle de l’indice CAFP Immo.

Légère baisse des taux d'actualisation réels

Les taux d’actualisation réels appliqués ont encore légèrement baissé par rapport à l’année précédente. Les prévisions d’inflation appliquées dans l’évaluation, qui se reflètent dans la différence entre le taux d’actualisation réel et le taux d’actualisation nominal, ont été augmentées dans de nombreux cas de 50 points de base par rapport à l’année précédente. Nous n’incluons donc dans l’analyse que les produits pour lesquels le taux d’actualisation réel est indiqué ou peut être déduit. 51 produits de placement sont inclus dans la valeur du T4 2022. En médiane, le taux d’actualisation réel a encore baissé de 9 points de base.

Les rendements des placements reculent

Après des années de rendements de placement très élevés en raison de gains en capital, les valeurs pour fin 2022 sont plus basses. Sur 50 fonds et fondations de placement de groupes de placement, une moyenne (non pondérée) de 4,09% de rendement des placements est obtenue. En tenant compte d’une inflation d’environ 3%, il reste en moyenne un rendement réel des placements de 1%.

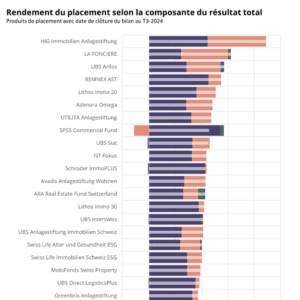

Le graphique suivant montre les rendements de placement des 50 véhicules (fonds immobiliers et groupes de placement) qui ont clôturé l’exercice au 31 décembre. Conformément au compte de résultat, nous répartissons le rendement des placements en une partie provenant du revenu net et une partie provenant des gains et des pertes en capital. Au total, les véhicules comprennent des objets d’une valeur de marché de plus de 63 milliards de CHF et une fortune nette de plus de 50 milliards de CHF. Ils représentent environ 38% du marché des fonds et des fondations de placement axés sur l’immobilier en Suisse.

En moyenne, 3,22% ont été générés par le rendement net. 0,87% proviennent de gains sur investissements réalisés et non réalisés. La grande dispersion est remarquable. 50% des produits de placement se situent entre 3,6% et 5,1% de rendement de placement. Outre les petits récipients typiques du haut de la fourchette, différents produits de placement se distinguent désormais par des dévaluations et un rendement de placement négatif. Outre un fonds axé sur le Tessin, ce sont surtout les produits avec des objets commerciaux qui ont enregistré des dévaluations.

Légères revalorisations pour le résidentiel, le commercial reste constant

En comparant les changements d’évaluation selon l’utilisation des produits de placement avec des indications sur les coûts de production (principalement des fonds immobiliers), il ressort que les objets d’habitation ont été évalués à un niveau supérieur de 1,8% par rapport à l’année précédente. Les évaluations des objets commerciaux, pondérées par la valeur du marché, sont restées inchangées. Par région, il apparaît que les objets situés au Tessin, même s’ils sont peu nombreux dans les données, ont été dévalués en moyenne pour toutes les affectations. Les taux de vacance dans les portefeuilles ont diminué pour toutes les utilisations. En conséquence, les revenus locatifs ont pu être augmentés dans toutes les catégories, y compris les loyers « like-for-like ».

Au total, la majorité des produits de placement se maintiennent bien, même dans un contexte de taux d’intérêt plus élevés. Il sera intéressant de suivre comment la hausse des coûts de financement influencera le rendement des placements et si et dans quelle mesure les loyers plus élevés attendus en raison de l’inflation pourront être obtenus.

Sources

- Univers de données Alphaprop

Vous souhaitez en savoir plus sur Alphaprop et son univers de données ? Contactez-nous pour obtenir un login de démonstration gratuit ou une présentation du produit sans engagement : contact@alphaprop.ch.