Performance von indirekten Immobilienanlagen im Q4 2022

Die Jahresberichte und die entsprechenden Bewertungen wurden dieses Jahr mit Spannung erwartet. Ein grosser Teil der Jahresberichte der Fonds, Anlagestiftungen und Immobiliengesellschaften, welche das Jahr per 31. Dezember abschliessen, wurden inzwischen publiziert. Entsprechend kann eine Übersicht erstellt werden.

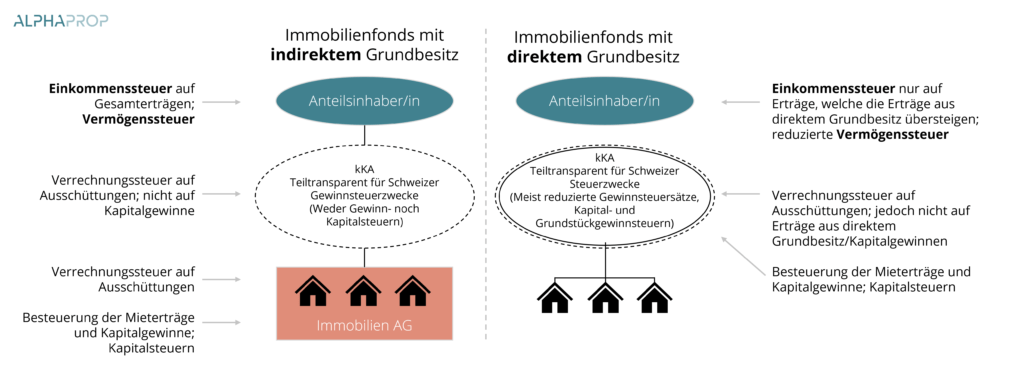

Steuervorteile von Immobilienfonds mit direktem Grundbesitz

Im ersten Quartal macht man sich gerade als private Investorin Gedanken zur alljährlichen Steuererklärung. Die steuerlich ungleiche Behandlung von Immobilienfonds mit direktem oder indirektem Grundbesitz ist eine von privaten Investoren oft unterschätzte Eigenheit des Marktes. In dieser Kurzanalyse zeigen wir auf, wieso es sich für private Investoren mit Wohnsitz in der Schweiz lohnt, den direkten Grundbesitz in die Analyse von Anlageprodukten einfliessen zu lassen.

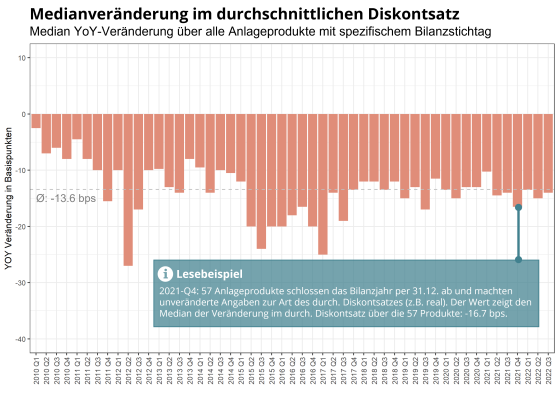

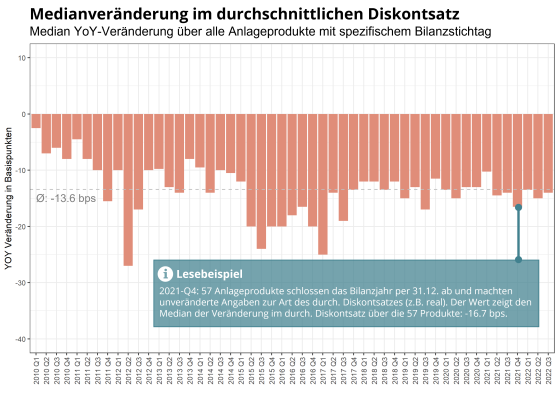

Diskontierungssätze von indirekten Immobilienanlagen im Q3 2022

Die Diskontierungssätze sind YoY auch für Anlageprodukte mit Bilanzstichtag im Q3 2022 weiter gesunken. Über 36 Anlageprodukte mit über CHF 50 Mrd. Marktwert ist der durchschnittlich angewandte Diskontierungssatz je Portfolio im Median um 14 Basispunkte gesunken.

Ein turbulentes Jahr 2022 im indirekten Immobilienmarkt geht zu Ende

2022 war ein turbulentes Jahr für indirekte Immobilienanlagen. Mit der Rückkehr der Inflation und den Zinserhöhungen der Zentralbanken kamen auch die Korrekturen bei kotierten Immobilienanlagen.

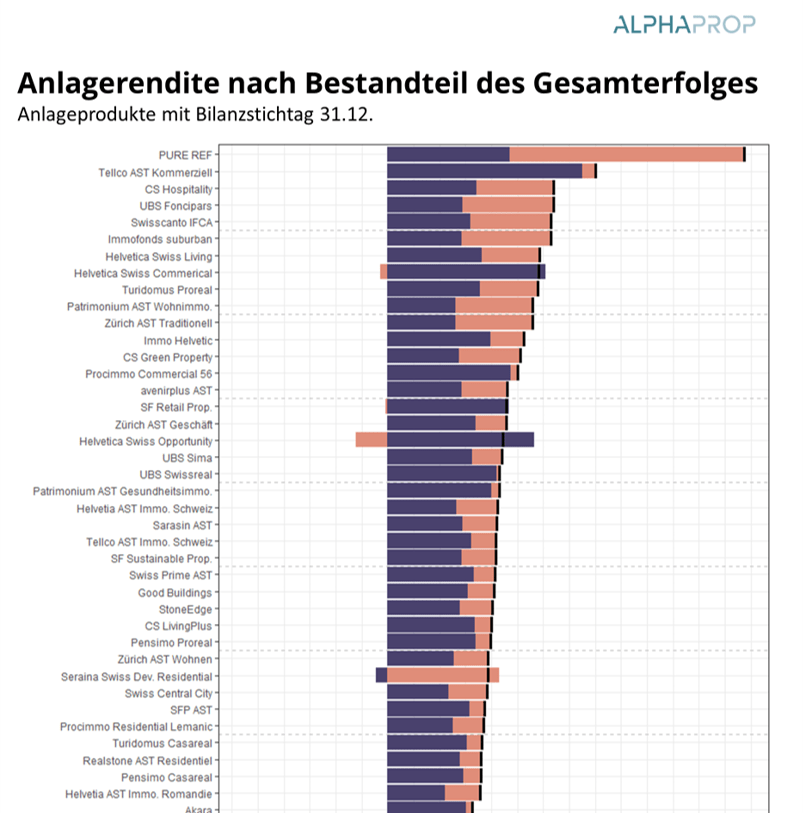

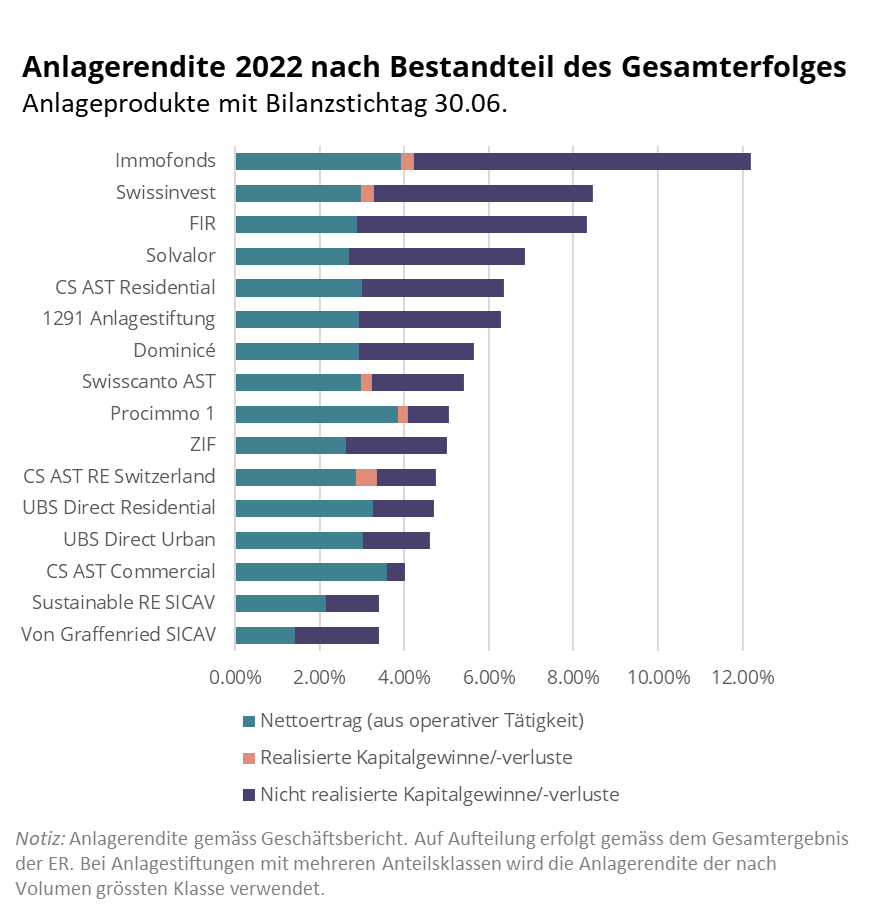

Bewertungen der Portfolios indirekter Immobilienanlagen halten sich auf hohem Niveau

Die Diskontsätze sind YoY auch für Anlageprodukte mit Bilanzstichtag 30.06. weiter gesunken. Über diese Anlageprodukte lag die durchschnittliche Anlagerendite bei 5.9%. Die Hälfte der Anlagerendite wurde über Aufwertung erzielt.

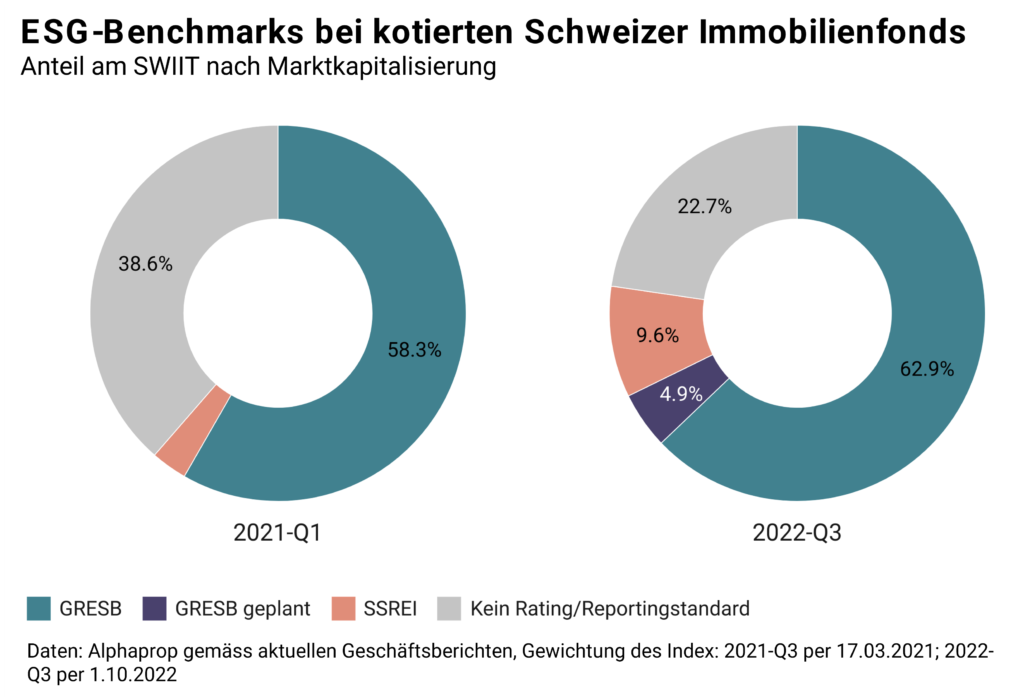

ESG 2022: Kotierte Schweizer Immobilienfonds auf dem Absenkpfad

Das ESG-Reporting von Schweizer Immobilienfonds hat sich in nur 2 Jahren sehr dynamisch entwickelt. Bereits über drei Viertel der Marktkapitalisierung des SWIIT folgen einem Benchmark oder haben den zukünftigen Beitritt angekündigt.

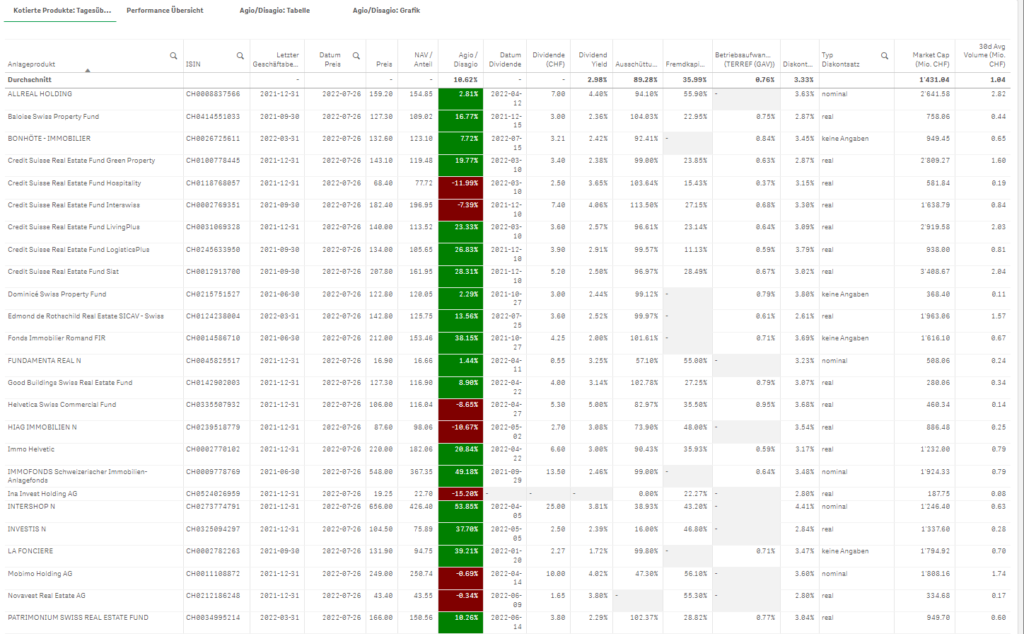

Alphaprop 1.7 – für noch mehr Einfachheit und Transparenz

Finanzdaten im Detail, Benchmark-Report nach Anlageprodukt und Tagesübersicht zu kotierten Anlageprodukten: Neu in der Alphaprop-Version 1.7

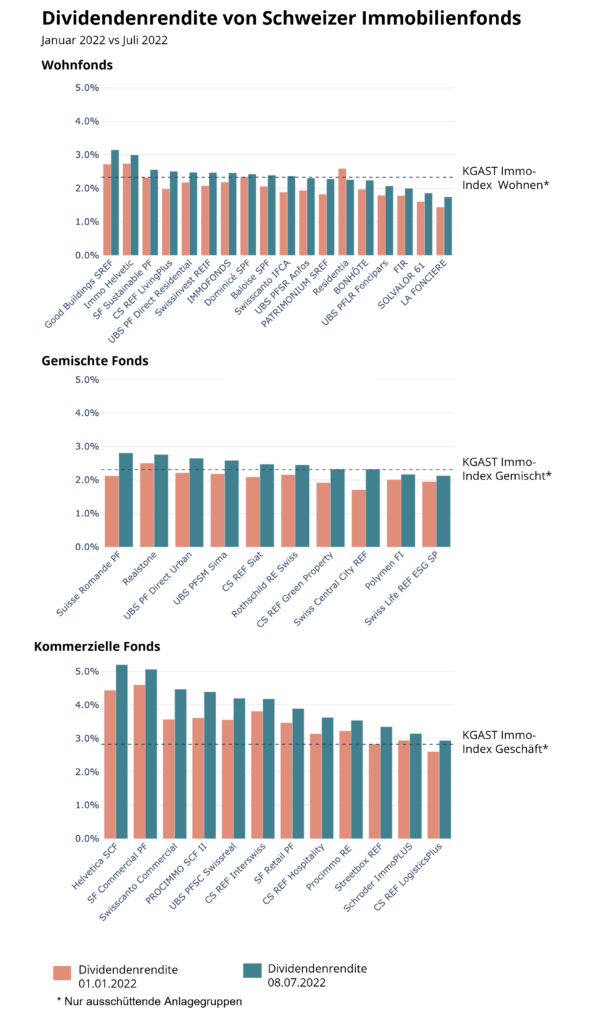

Dividendenrenditen von Schweizer Immobilienfonds

Mit der Veränderung des Zinsumfelds und der Erhöhung des Leitzinses der SNB um 50 Basispunkte hat sich das Umfeld für indirekte Immobilienanlagen verändert. Der SWIIT-Index der börsenkotierten Immobilienfonds brach in den ersten 6 Monaten 2022 um fast 15% ein. Die an der SIX kotierten Immobilienaktien verzeichneten im gleichen Zeitraum eine Performance von -7%. Nach Jahren sinkender Zinsen, sinkender Diskontierungssätze und damit steigender Immobilienbewertungen, rückt nun der generierte Cashflow in den Vordergrund.

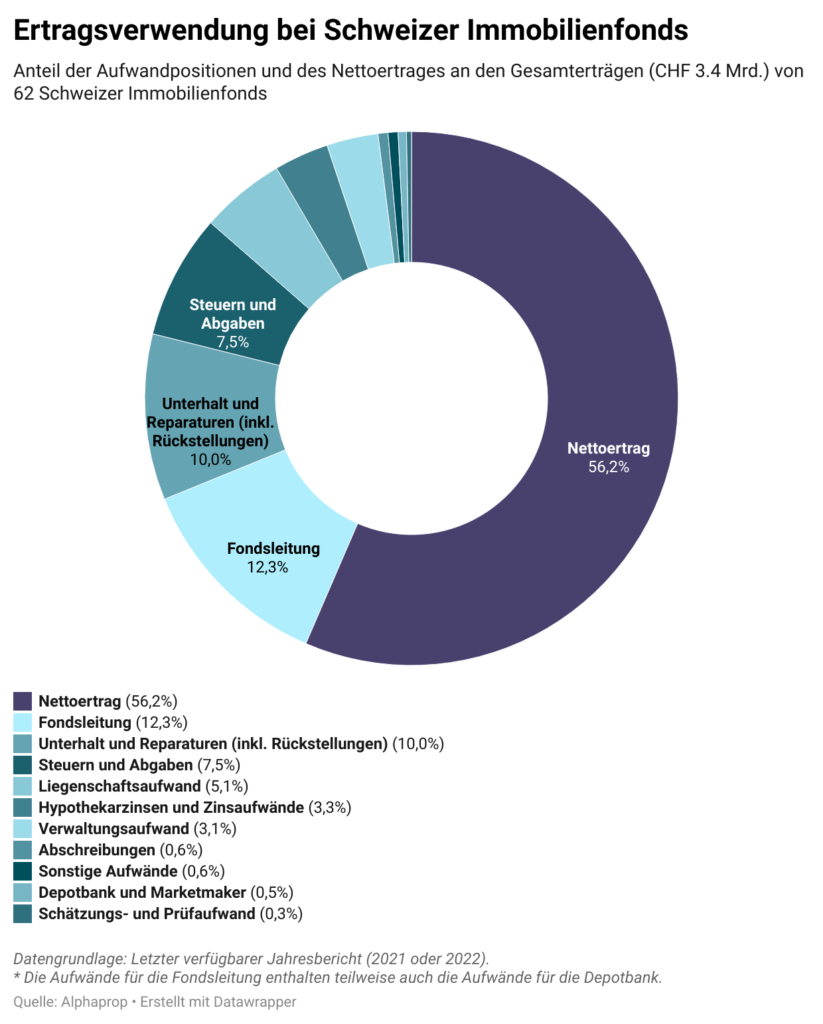

Erträge und Aufwände bei Immobilienfonds im Detail

Schweizer Immobilienfonds generieren jährlich Erträge von CHF 3.4 Mrd. 56.2% oder CHF 1.9 Mrd. der Erträge bleiben nach dem Begleichen aller Aufwände als Nettoertrag übrig. Der Anteil weist mit einer Spanne von 11 – 84% eine beachtliche Streuung zwischen den Fonds auf. Knapp 10% der Erträge fliessen in den Unterhalt der Objekte. Die reglementarische Vergütung an die Fondsleitung (12.3%) macht über alle Fonds die grösste Aufwandsposition aus (wobei teilweise die Vergütung der Depotbank mitenthalten ist). Neben Unterhalt sind zudem Steuern und Abgaben mit 7.5% der Ausgaben ein wesentlicher Aufwandposten.

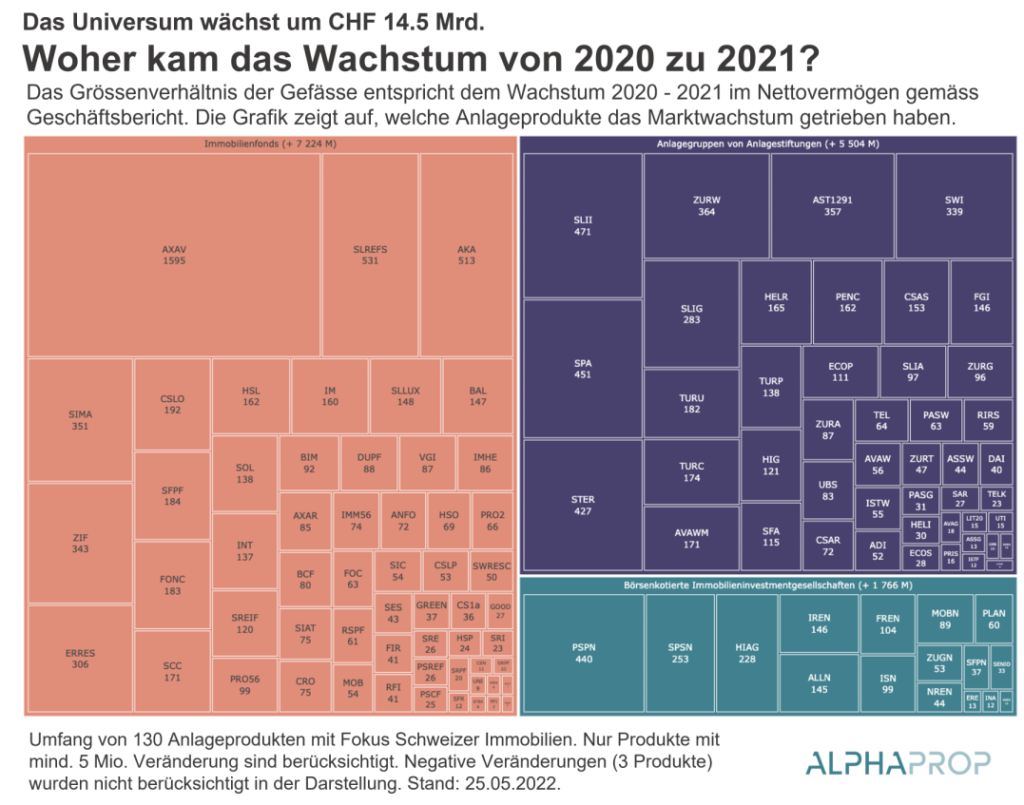

Das Universum der indirekten Schweizer Immobilienanlagen: Update

Das Universum der indirekten Schweizer Immobilienanlagen wächst stetig. Die folgende Grafik visualisiert die Verteilung des Nettovermögens nach Anlageprodukt und Rechtsform und repräsentiert somit das “investierbare Kapital” (Agios und Free Float einfachheitshalber nicht berücksichtigt) im Jahr 2021.