Indirekte Immobilienanlagen im Mai 2025

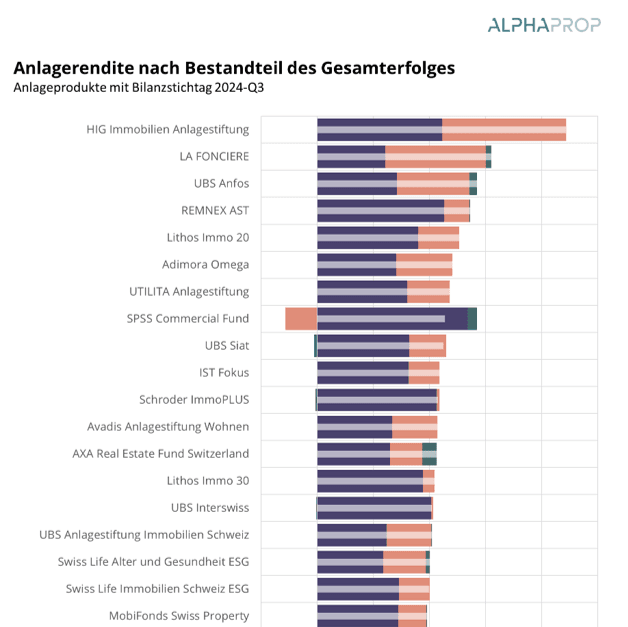

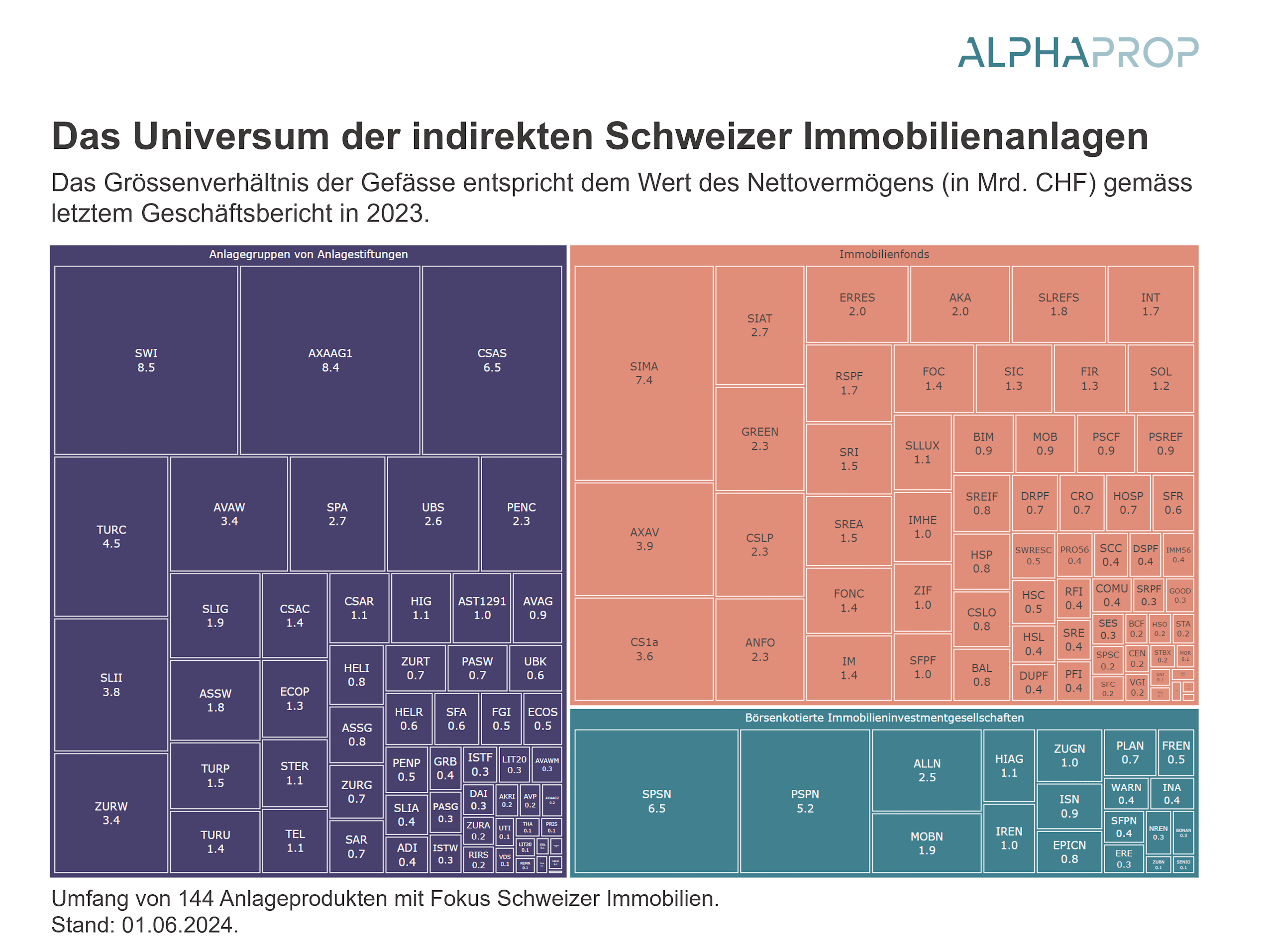

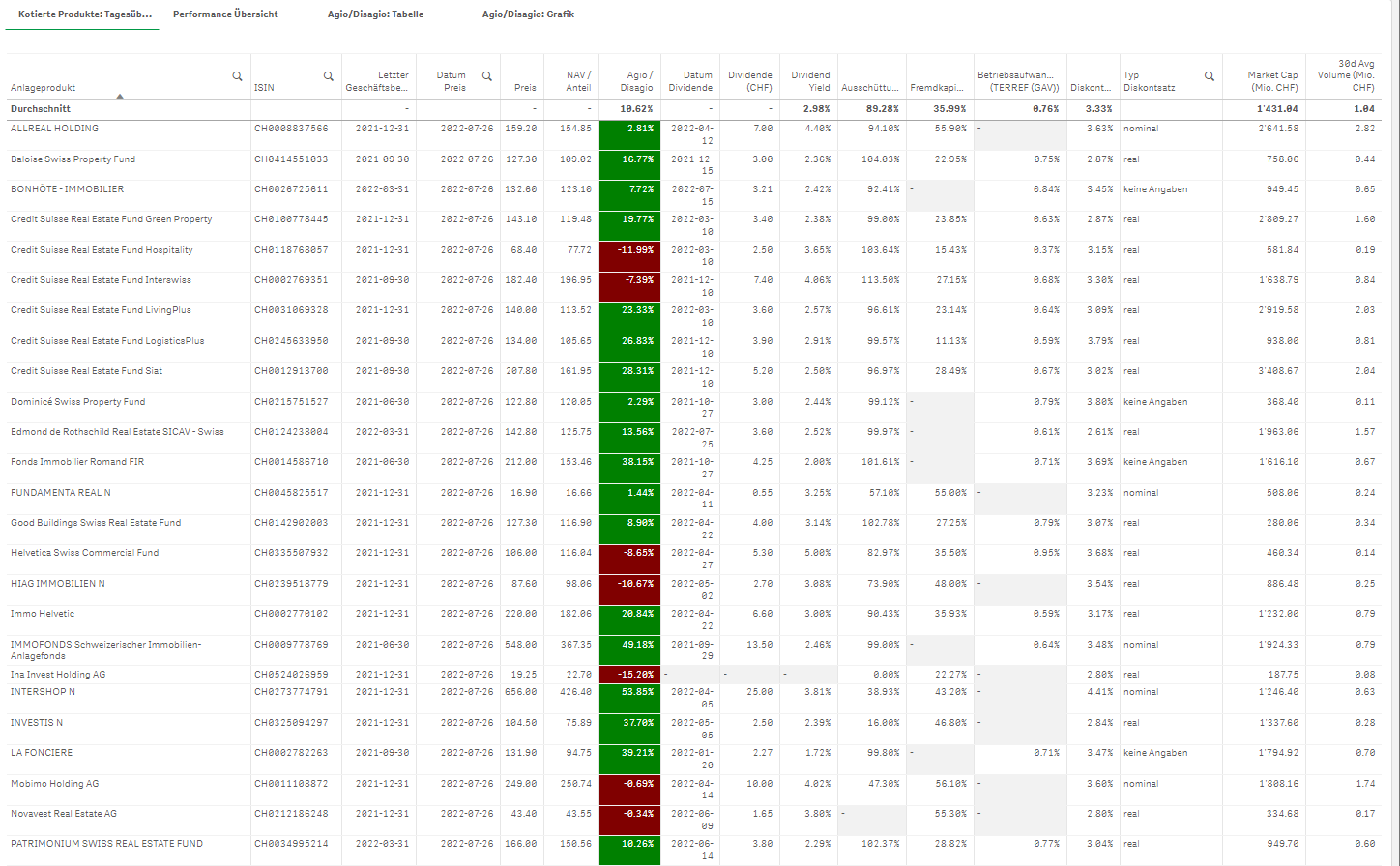

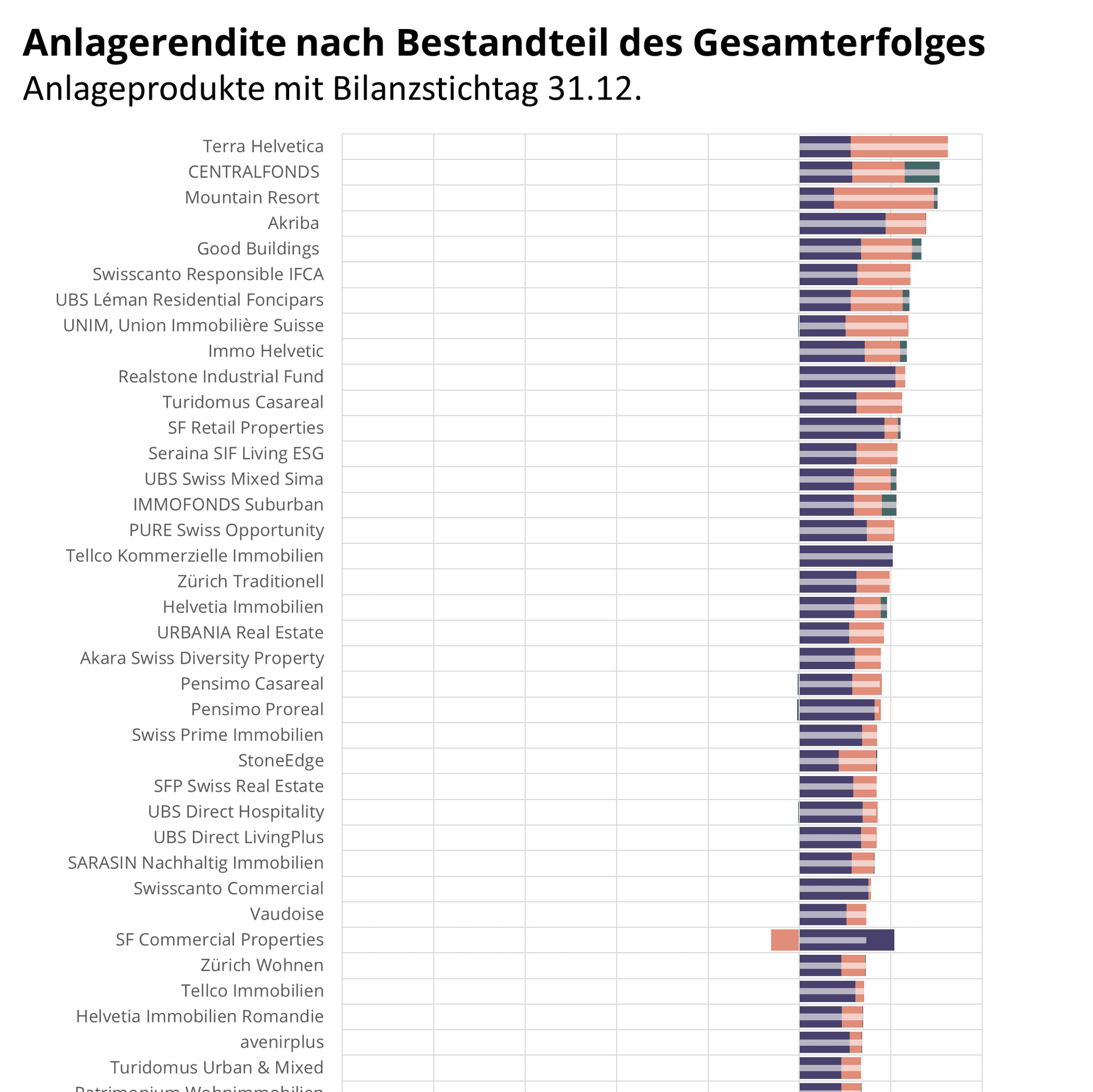

Nach einem herausragenden Jahr in 2024 halten sich kotierte Immobilienanlagen auch in 2025 positiv – im Falle der kotierten Immobilienaktien gar ausserordentlich gut. Wir geben einen kurzen Überblick über die Ergebnisse und die Entwicklung der Immobilienfonds und Anlagestiftungen.